第二会社方式という言葉を最近、銀行の担当者からよく耳にするようになってきたのだが、第二会社方式っていったい何だろう。

事業再生に取り組むことになって、銀行担当者と話をする機会が多く、その話の中で第二会社方式という言葉を何度も聞くのだけれども、いまいち意味が理解できていない。

第二会社方式とは何なのか、誰か詳しく教えてほしい。

言葉の意味が理解できないので、これから取り組むことに対して不安を感じてしまうことは誰にでもあることですね。

この記事を読むことで、第二会社方式とはいったいどんなものなのかがよく理解でき、これから取り組もうとする事業再生に対する不安も一掃され、安心して事業再生に取り組むことができるようになります。

本記事は、中堅・中小企業の事業再生に身を投じて20年以上、200社近くの再生案件に関わって、マーケティングと管理会計と組織再編の力で再生に導いた事業再生のプロである公認会計士が書きました。

第二会社方式って何だろう?

第二会社方式とは、過剰債務によって財務内容が悪化している企業が有する収益性のある事業を、その事業に関連する資産・負債等とともに、会社分割や事業譲渡の手法で切り出して、別の法人(第二会社)に承継させ、不採算事業や過剰債務が残った移転元法人を、その後特別清算などを用いて整理することによる再生手法のことをいいます。

第二会社方式とは、過剰債務によって財務内容が悪化している企業が有する収益性のある事業を、その事業に関連する資産・負債等とともに、会社分割や事業譲渡の手法で切り出して、別の法人(第二会社)に承継させ、不採算事業や過剰債務が残った移転元法人を、その後特別清算などを用いて整理することによる再生手法のことをいいます。

ここで、別の法人(第二会社)には、新しく設立した法人を利用することもありますし、既存の法人を利用することもあります。

ここにも記載しましたように、第二会社方式という再生手法は、会社分割または事業譲渡という会社の分離もしくは事業の分離の手法とセットで使うことになります。

つまり、会社分割または事業譲渡の伴わない第二会社方式はないということです。

第二会社方式を利用する理由

第二会社方式が事業再生の現場で多く利用される理由、特に私的整理の現場で多く用いられる理由は、債務免除益課税をどう回避するかという論点と大きな関わりがあります。

事業再生のフェーズに入っている会社の多くは、事業の収益から獲得できるキャッシュフローが、金融機関からの借入金の返済としてのキャッシュアクトフローを賄えない、もしくはそれに近い状況にあります。

そこで、金融機関は、債務者企業に対して保有する債権の一部をカットしてでも、債務者企業の事業を残したほうが回収額は最終的に大きくなると判断した場合には、債権放棄を実施することになります。

会社を倒産させてしまうと、金融機関はその有する債権の大半を回収できないことにもなりかねませんので、一部を放棄することで残った債権の回収可能性を高めたほうが経済的に合理的な判断なわけです。

ところが、金融機関に債権放棄をしてもらうことで、債務者企業は今後返済するべき債務の負担が減って、事業を継続できる可能性が高まったことは喜ばしいことなのですが、金融機関の債権放棄によって、債務者企業側では債務免除益が発生し、これも事業からの利益とともに課税所得を構成します。

そして、この債務免除益を相殺できる税務上の損失がなければ、法人税を課税されてしまうことになり、債権放棄の金額によってはその法人税額は非常に大きなものとなってしまいます。

金融機関側からすれば、このように債務免除益に対して課税が生じてしまうような債権放棄には応じることはできません。

税金を払うくらいなら返済してほしいというのがまっとうな判断だからです。

そこで、このような債権放棄によって生じる債務免除益に対して発生する課税の問題を回避するために利用される再生手法が、第二会社方式であるということになります。

このように、債権放棄の方法としては2種類あって、債務者企業の法人格をそのままにしたままで債権放棄をする「直接免除方式」と、この方式の持つ免除益課税のリスクを回避するための方法として、法人格を分けた上で債権放棄を実施する「第二会社方式」とがあります。

債権放棄に伴う債務免除益課税が生じない場合には、直接免除方式を採用すればよく、債務免除益課税が生じる場合には、第二会社方式が採用されることになります。

企業再生税制と第二会社方式の関係

事業再生でも、法的整理(民事再生、会社更生)の場合(スポンサー型再生を除く)には、直接免除方式が採用されるケースが多く、私的整理の場合には、逆に第二会社方式が採用されるケースが多くなります。

事業再生でも、法的整理(民事再生、会社更生)の場合(スポンサー型再生を除く)には、直接免除方式が採用されるケースが多く、私的整理の場合には、逆に第二会社方式が採用されるケースが多くなります。

民事再生や会社更生の法的整理の場合には、債務者企業が有する資産の評価損益の計上が認められていること、さらには流出欠損金(期限切れ欠損金)を優先適用することができることから、債務免除益を相殺できるだけの税務上の損金を作って、債務免除益課税が生じないようにすることが比較的実現しやすいのです。

また、法的整理の場合には、それらの損金を優先的に利用して青色欠損金を残しておくことも可能であり、法的整理後の事業活動の結果生じた課税所得に対して一定の税効果(法人税の節約効果)を持たせることができ、債務者企業の再生を後押しすることが可能となっています。

これに対して、私的整理の場合には、原則として、資産の評価損益の計上や流出欠損金(期限切れ欠損金)の優先適用が認められせん。

例外的に企業再生税制という制度を使うことができる場合には、法的整理と同様に、資産の評価損益の計上や流出欠損金(期限切れ欠損金)の優先適用という税制上の優遇措置を利用することが可能となりますが、すべての私的整理において、これらの税制上の優遇措置を使うことができるわけではありません。

企業再生税制については、下記の記事を参考になさってください。

事業再生で債務免除したみたいな話を新聞などで目にする機会が多いが、うちの会社も銀行に債権放棄してもらえるのかな?親父の作った莫大な借金をこのまま返済し続けるのは正直しんどいんだよね。こんな悩みをお抱えの中小企業経営者のために書きました。

このように私的整理においては、企業再生税制が使えないとすると、債務免除益課税が生じる可能性がありますし、仮に青色欠損金まで使って債務免除益を相殺しきれたとしても、青色欠損金を温存することができず、今後の事業継続にあたり法人税の負担が重くなって、再生が順調に進まないという結果になりやすいのです。

そこで、企業再生税制が使えない私的整理においては、第二会社方式を活用して、別の会社に承継させる事業に関わる資産・負債を時価移転することによって、旧会社は事業譲渡等に伴う資産の譲渡損を出すことが可能となります。

資産・負債を別法人へ時価で移転するということは、資産を時価評価して評価損益を認識することと経済的効果は同じですから、債権放棄によって生じる債務免除益を相殺するための税務上の損金を作ることが出来ることとなります。

また、第二会社方式によって事業を別会社へ承継した後に旧会社を特別清算する場合には、流出欠損金(期限切れ欠損金)を利用することができるので、債務免除益課税はほぼ問題となることはありません。

さらに、事業の譲受会社から見れば、第二会社方式によって承継事業を受け入れた資産と負債の差額が、譲渡対価を超える場合には、その超過部分を「営業権」(税務上は「資産調整勘定」といいます。)として資産の部に計上することが可能であり、この資産調整勘定の毎期の償却額は税務上の損金とすることができるので、事業を承継した会社が今後獲得する収益に対して、税効果(法人税の節約効果)を持つことになります。

このように、第二会社方式を採用することで、旧会社に税務上の青色繰越欠損金が残置されたままになったとしても、事業を承継した新会社に計上された「資産調整勘定」が、青色繰越欠損金を承継することと類似した効果を持つということができます。

以上は、私的整理において債務者企業が第二会社方式を採用する理由となりますが、債権者側にも直接免除方式よりも第二会社方式を使うインセンティブは存在します。

金融債権者側からすれば、直接免除方式ではなく第二会社方式を採用して、事業を移転した後に移転元企業で申立が行われる特別清算手続の中で債務免除するのであれば、裁判所が関与するという事実からモラル・ハザード等への対応が出来るほか、税務的な観点からは、債権放棄に対する寄付金課税リスクが小さくなるというメリットも存在します。

さらに、第二会社方式では、旧会社は清算され、株主責任の明確化が図れる点も、債権者側で容認されやすいメリットの一つと言えるでしょう。

加えて、信用保証協会の保証付き制度融資については、保証メニューによっては、各々の地域における自治体の損失補償がついているケースがあり、かつ、直接の債務免除方式を採用する場合には、その自治体の議会承認が必要となることがあり、手続き的にかなりの時間がかかることが予想されます。

そういった議会承認という煩雑な手続きがない地域においても、今後の従前と変わらず事業を継続する意思のある事業者向けの債権を直接免除方式で放棄することは、第二会社方式を使って継続する事業を第二会社へ移転させ、その後に解散決議を行って廃業した後の旧会社を特別清算する場合に比べ、心理的なハードルがかなり高いと思われます。

これも、債権放棄について直接免除方式が使われず、第二会社方式が多用される理由の一つといえるでしょう。

第二会社方式の事例

では、第二会社方式を簡単な事例で見ておきましょう。

では、第二会社方式を簡単な事例で見ておきましょう。

<事例>

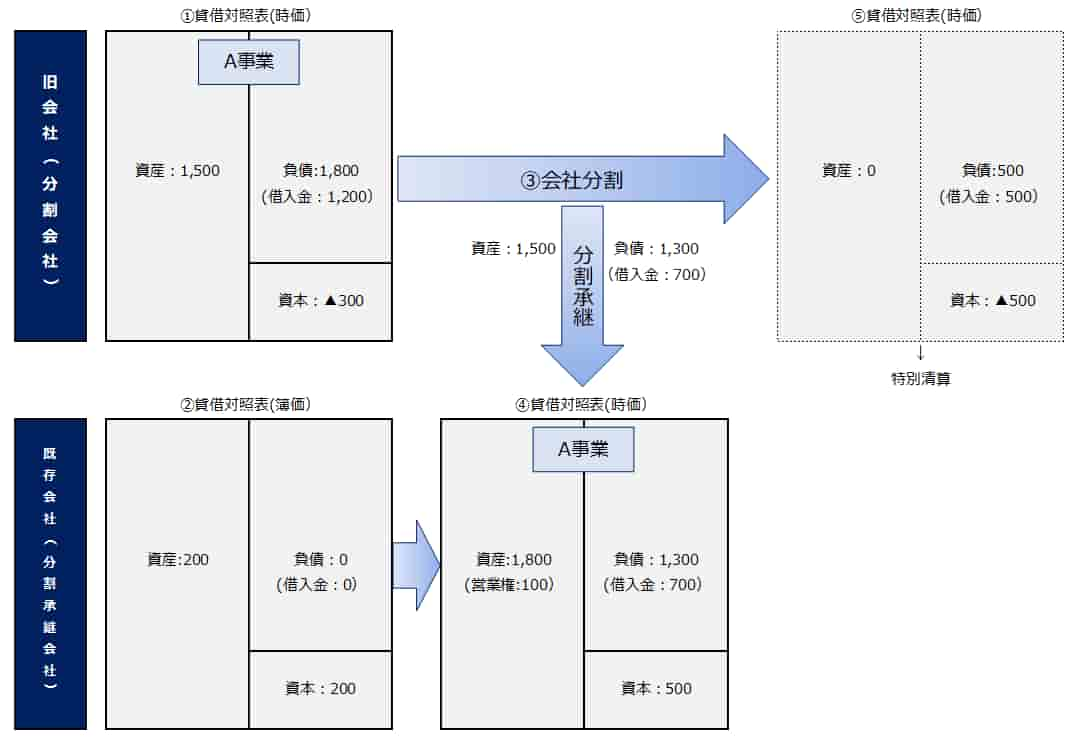

上記は第二会社方式に会社分割(税制非適格の吸収分割)を採用した場合の再編スキーム図です。

上記は第二会社方式に会社分割(税制非適格の吸収分割)を採用した場合の再編スキーム図です。

①旧会社(分割会社といいます。)を時価評価した分割前の貸借対照表です。

資産1,500百万円、負債1,800百万円、純資産▲300百万円の実質債務超過会社です。

②旧会社にある収益性のある事業Aを会社分割によって移転させますが、その移転するA事業を受け入れる会社として、企業グループ内にある休眠会社を第二会社として用意できたものとします。この会社の資産は200百万円、負債はゼロ、純資産は200百万円であったとします。

③旧会社(分割会社)から税制非適格(資産負債を時価で移転すること)の吸収分割によって、事業Aを第二会社である受皿会社へ移転させます。

移転する資産が1,500百万円(旧会社の資産すべて)、負債が1,300百万円であり、負債のうち500百万円の借入金は旧会社(分割会社)へ残したままにしておきます。

④第二会社である受皿会社へ会社分割によって、資産1,500百万円、負債1,300百万円が承継されますが、この時に承継したA事業の対価(分割対価)として、承継会社である第二会社の株式300百万円を、旧会社(分割会社)の株主に発行したものとします。

すると承継会社側における分割時の資産負債の受入仕訳は下記のようになりますが、この時に貸借をバランスさせるために借方に資産として計上されるものが営業権(税務上は資産超過差額)です。

本ケースの場合には、100百万円営業権が計上されることになります。

| 借方 | 貸方 | ||

| 資産 | 1,500 | 負債 | 1,300 |

| 営業権 | 100 | 資本金 | 300 |

⑤旧会社(分割会社)には金融機関から債権放棄を受ける予定の過剰な借入金の500百万円が残されていますが、会社分割終了後速やかに特別清算の申立を行って、特別清算手続きの中で500百万円の債務免除を受けます。

本ケースでは第二会社方式を採用する場合に、事業の移転手法として会社分割を使っていますが、事業譲渡の手法を使ってもスキーム図はほぼ同じになります。

粉飾決算の事例については、下記の記事を参考になさってください。

当社は10年前から粉飾決算を繰り返していているのだが、もし銀行にばれたら支援してもらえず倒産しなくちゃいけないかもしれない。このままでは資金繰りが破綻するし、粉飾を報告すれば支援は打ち切られるだろし、どうするべきか?こんな悩みに回答します。

会社分割か事業譲渡か?

第二会社方式は、会社分割または事業譲渡のいずれかの会社または事業分離の手法と一体で使われるものだという説明をしましたが、では、会社分割と事業譲渡のどちらがより優れた手法なのかという疑問が生じることと思います。

第二会社方式は、会社分割または事業譲渡のいずれかの会社または事業分離の手法と一体で使われるものだという説明をしましたが、では、会社分割と事業譲渡のどちらがより優れた手法なのかという疑問が生じることと思います。

事業譲渡の場合には、取引法上の行為であるので譲渡時に消費税が生じますが、会社分割の場合は、組織法上の行為であって取引には該当しないので消費税は生じません。

他方で、新会社の株主構成をどうするかによっては、事業譲渡の場合、免税事業者にできる可能性もあります。

このように、会社分割と事業譲渡とでは、手続コストで多額の違いが生じることが多いので、組織再編税制に詳しい会計士や税理士等と事前にタックス・プランニングを入念に行って、経済的な観点からはどちらが有利なのかは検討しておくべきでしょう。

その他にも、事業譲渡と会社分割の法的性格の違いから、事業の移転に際しての債権者保護手続や労働者保護手続きにも違いがあります。

このように第二会社方式を採用するにあたって、その第二会社方式と一体不可分な会社分割または事業譲渡のどちらが優れた手法なのかは一概に決めることは出来るものではなく、かつ、どちらを採用するかで、その後のキャッシュフローにも大きな影響を与えることになりますから、事業再生および組織再編税制に深い知識と経験のある税理士、公認会計士、弁護士に再編スキームの策定に関与してもらうことが大事です。

会社分割と事業譲渡のどちらが有利かについては、下記の記事を参考になさってください。

会社分割も事業譲渡もどちらも同じような方法に見えるけど、どんな違いがあるのか、また、どちらがより優れた方法なのかも教えてほしい。事業の売却や取得をお考えの経営者の方でこんなお悩みを抱えた方は必見です。組織再編に詳しい公認会計士が書きました。

第二会社方式の問題点については、下記の記事を参考になさってください。

第二会社方式は優れた方法だとよく言われるが、問題点もきっとあるはずなのだがあまり知られていないようだ。第二会社方式を使って事業再生を進めていくにあたり、どんな問題点があるのかを事前にしっかりと知っておきたい。こんなお悩みにお答えします。

事業再生で使う会社分割については、下記の記事を参考になさってください。

スポンサー型と自力再建型の事業再生では、各々のケースで使う会社分割も違ってくるのでしょうか。こういった切り口で会社分割を整理しておくことも大切です。その理由は、自力再建型では組織再編税制以外に、グループ法人税制の規制を受けるからです。

スポンサー型の事業再生で使う会社分割には、どんな特徴があるのだろう。また、その会社分割は具体的にどのようなインパクトを会社経営にもたらすのだろう。組織再編ってなんだかとても難解そうだから、わかりやすく教えてほしい。こんなお悩みに答えます。