制度融資という言葉は、銀行の担当者と話をしていると、時々耳にする言葉だと思いますが、それはいったい何なのか案外理解していない経営者が多かったりします。

制度融資とは何なのか、一般の融資とはどう違うのか、どんなメリットとデメリットがあるのかといったことについて知っておいたほうがいいですよね。

この記事を読むことで、制度融資とは何か、そのメリットとデメリットなどがよく理解でき、特に創業時に役立つ2つの融資の優劣がよく理解できます。

本記事は、中堅・中小企業の事業再生に身を投じて20年以上、200社以上の再生案件に関与して、マーケティングと管理会計と組織再編の力で再生に導いた事業再生のプロである公認会計士が書きました。

制度融資とは何か?

制度融資とは、都道府県や市町村などの地方自治体、信用保証協会、金融機関の三者が連携して提供する融資制度をいいます。

制度融資とは、都道府県や市町村などの地方自治体、信用保証協会、金融機関の三者が連携して提供する融資制度をいいます。

制度融資においては、都道府県や市町村は、金融機関に資金を預託して債務者が負担するべき利息の一部を補填したり、保証協会に対しては債務者が負担するべき信用保証料の一部を補填したりすることを通じて、中小企業や小規模事業者の負担を減らし資金を借りやすくしています。

一般的な保証付き融資では、都道府県や市町村などの地方自治体のよる利息や信用保証料の補填はありませんが、地方自治体が利息や信用保証料の一部を補填してくれる制度を総称して制度融資と呼びます。

つまり、「制度融資=信用保証協会の保証付き融資+地方自治体の利息等の補填」ということになります。

このような利息の補填等を実施してもらえるため、低コストでの資金調達が可能となり、特に創業時の必要資金の調達に際してよく使われるのが制度融資ということになります。

手続きの流れ

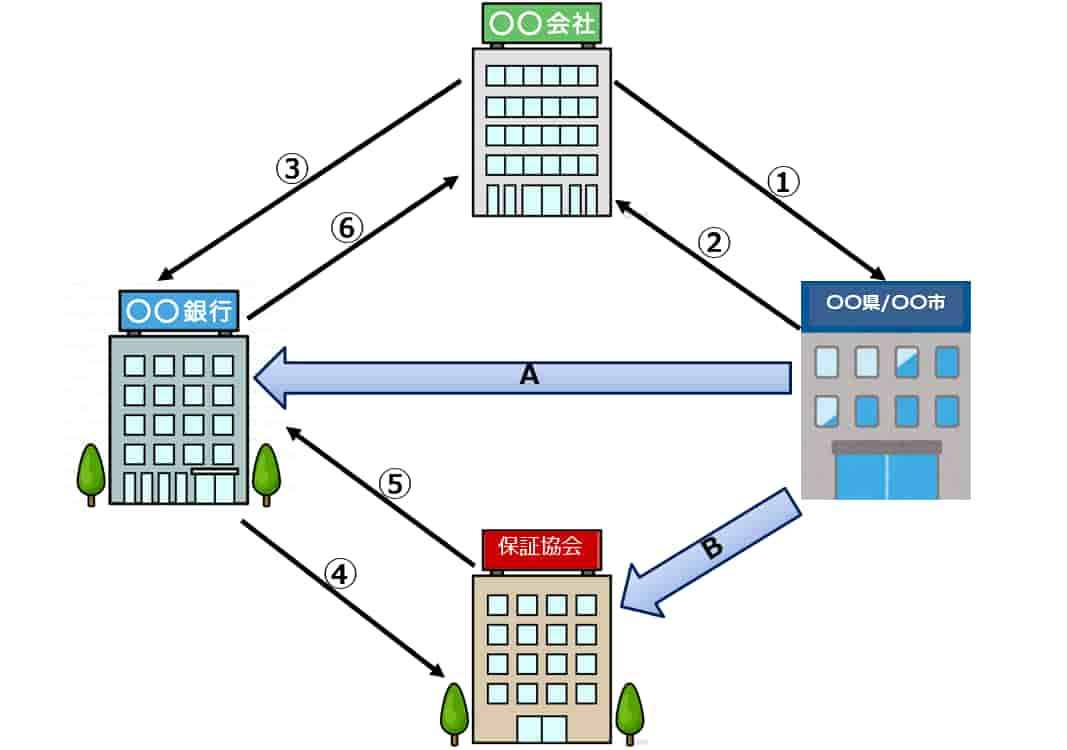

制度融資の申込手続きの流れを図示すると下記に記載のとおりです。

制度融資の申込手続きの流れを図示すると下記に記載のとおりです。

①まず、創業プラザや商工会議所等の窓口での申し込みが必要となります。

窓口で申込書を受け取って記入し、必要書類を提出することで申請できます。

②その後に数回の面談を受けて内容が十分に条件に合致していることが確認できると、あっせん書の交付を受けることになります。

③このあっせん書を自分が融資を受けたい金融機関の窓口に申し込みます。金融機関では書類による審査のみというのが一般的です。

④金融機関は、提携している信用保証協会に信用保証の申し込みをします。このとき、信用保証協会の方から面談を求められたり、追加資料の提出を求められたりすることもあるので、しっかりと対応するようにしましょう。

⑤金融機関は、信用保証協会から保証の承諾を受けとります。

⑥制度融資を申し込んだ企業に対して融資が実行されます。その後は、毎月の約定返済と金利の支払を行うこととなります。

制度融資においては、都道府県や市町村は、金融機関に資金を預託して債務者が負担するべき利息の一部を補填したり、保証協会に対しては債務者が負担するべき信用保証料の一部を補填します。

A:地方自治体は、金融機関に対して資金を預託し、債務者が負担するべき金利の一部を負担します。

B:地方自治体は、信用保証協会に対して、債務者が負担するべき信用保証料の一部を負担します。

メリットとデメリット

制度融資のメリット

(1)低い金利

制度融資のメリットとしてまず挙げなければならないのが、低い金利でしょう。

金融機関からのプロパー融資の一般的な金利水準と比べるとかなり低い水準の金利になっています。

年利1%以下のものも多くあり、固定金利で設計された商品が多いので、債務者企業は安心して長期間にわたって融資を受けることができます。

さらに、融資後の一定期間は元金の返済をしなくてもよい据置型の制度融資メニューもあり、特に創業時や、資金繰りの逼迫しているような事業再生時には、当面は金利の支払だけで済む据置型は大変重宝する商品といえるでしょう。

(2)融資が受けやすい

金融機関のプロパー融資の場合には、かなり厳しい基準が設けられていることが多く、審査部の厳しい審査の通過に苦労することがよくあります。

一方で制度融資の場合には、基本的には都道府県や市町村の地方自治体による判断が融資の可否を大きく分けているのが制度融資の特徴であり、金融機関による審査は厳しくありません。

制度融資のそもそもの目的は、地元での創業を促進したいとか、再生フェーズに入った企業の事業再生を後押ししたいなどの地方自治体の思惑がベースになるので、地方自治体の担当者も何とか通過させてあげようするのが背景にあります。

したがって、地方自治体での審査の段階で、各々の保証メニューが求めている要件にうまく事業内容の擦り合わせを行うことを意識することが大切です。

(3)補助制度

この他にも地方自治体によっては補助制度があるのも大きなメリットです。

信用保証協会に払うべき保証料の一部を地方自治体が負担してくれたり、金利の一部を補助してくれたりする場合があります。

この点もよく考えた上でどの地方自治体の制度融資にするかを決定するべきでしょう。

制度融資のデメリット

(1)時間がかかる

制度融資の最も大きな問題だと思われるのが融資実行までにかかる時間であり、日本政策金融公庫の新創業融資制度であれば概ね3週間~1ヶ月程度しかかからないのに対し、制度融資では2ヶ月以上かかるのが一般的となっています。

また、制度融資における融資の可否は地方自治体の判断で最終的に決まるものなので、地方自治体によるあっせんを受けられるようにするために、地方自治体の面談を場合によっては何度も受けなければなりません。

ようやく地方自治体のあっせんを受けることが叶ったとしても、次に信用保証協会での審査、さらに金融機関で審査も受ける必要があります。

日本政策金融公庫(以下、日本公庫)の新創業融資制度であれば、関係者は申込企業と日本公庫の2者ですが、制度融資の場合には、地方自治体、信用保証協会、金融機関、申込企業の4者もいて、審査の時間で大きな差が出てしまうものなのです。

したがって、制度融資を利用するときには十分な時間的余裕を持って手続きを始めることが大切で、全体の流れを事前に理解して進めていくことが必須となります。

(2)自己資金に関する要件

制度融資は自己資金の要件が厳しいのも大きなデメリットと言えるでしょう。

制度融資の利用にあたって求められる自己資金の割合は、各々の地方自治体によって異なりますが、大きい場合には融資額の2分の1をも要求されてしまうこともあります。

開業資金がないから制度融資を利用しているような場合には、自己資金の不足がネックとなって、思うように制度を活用することができない場合もあります。

(3)連帯保証人の徴求

制度融資では、原則として申込者である経営者本人が保証人となります。

中小企業庁が平成2006年度に行った連帯保証人の徴求制度の見直しによって、信用保証協会に対して保証申込を行った融資について経営者本人以外の第三者を保証人として求めることが原則禁止となったことによります。

参考:信用保証協会における第三者保証人徴求の原則禁止について(中小企業庁)

但し、自治体によっては連帯保証人が必要になる場合もあります。

例えば、大阪府の制度融資については、連帯保証人を設ける例外として下記の条件を挙げています。

原則として、法人代表者以外の連帯保証人を徴求しません。

ただし、次の方は個々の実情に応じて連帯保証人になっていただく場合があります。

・実質的な経営権を持っている者や営業許可名義人

・申込人と共に当該事業に従事する配偶者

・本人又は法人代表者に健康上の理由がある場合の事業承継予定者 など

上記のように経営者の配偶者が事業に従事している場合や、経営者が健康上の問題を抱えている場合などの例外的な事情がある場合は、連帯保証人が求められる場合もあります。

連帯保証人や担保の徴求の有無は、地方自治体によって条件が異なりますので、申込時に必ず確認するようにしてください。

(4)地方自治体ごとに制度融資の内容が異なる

制度融資は、地方自治体が主体となって設計する制度なので、地方自治体ごとに対象者の条件、融資期間、利率、保証料率など制度の内容が異なります。

例えば、大阪府の2020年度の制度融資を調べてみると、17種類もの制度があることを確認できます。

同一項目の中にも複数種類の制度融資のメニューが用意されており、どの制度融資が最も自社に適しているかを比較・検討する手間がかかる点もデメリットと言えるかもしれません。

制度融資と新創業融資制度

創業時の開業資金の調達にあたって、制度融資とよく比較されるものに、日本政策金融公庫の新創業融資制度があります。

創業時の開業資金の調達にあたって、制度融資とよく比較されるものに、日本政策金融公庫の新創業融資制度があります。

新創業融資も制度融資も、いずれも創業時に受けられる融資であり、公的な融資制度のため、創業したばかりの方にはどちらを選ぶべきか判断がつかないという方もよくお見受けします。

そういう方のために、ここでは両者を項目ごとに簡単に比較して、どちらを使うべきかの個人的な意見を書いておきますね。

制度融資と新創業融資との比較

(1)融資実行までにかかる時間

日本政策金融公庫の新創業融資制度の場合は、審査は公庫のみなので、順調に進めることができれば、申込から着金までの期間は3週間~1か月半程度です。

一方、制度融資は上述したように、当事者が地方自治体、信用保証協会、金融機関、申込企業の4者もいて、地方自治体の面談、信用保証協会、金融機関の各々の審査を通過しなければ、融資は実行されません。このような手続の煩雑さから、融資実行までの期間は2~3ヶ月程度と日本政策金融公庫の新創業融資より長くかかることになります。

(2)融資可能限度額

融資限度額に関しては、制度融資と新創業融資制度のどちらが高いと一概に言えるものではなく、制度融資に関しては、どの制度融資メニューを選ぶかによって融資限度額が異なる上に、限度額いっぱいまで借入ができるかどうかも個々の案件によるからです。

日本政策金融公庫の新創業融資制度では、融資可能限度額は3,000万円(うち運転資金1,500万円)と公表されていますが、こちらも限度額いっぱいまで借入ができるかどうかは個々の案件によります。

(3)金利水準と保証料の有無

日本政策金融公庫の新創業融資制度の場合、金利は年1.06~2.75%となっています(2020年9月10日現在)。

さらに、日本政策金融公庫には「新規開業資金」「女性・若者/シニア起業家支援資金」など複数の金利引き下げ制度が用意されており、条件に当てはまれば借入利率を低く抑えることもできます。

制度融資の場合、上述したように金利水準は、各々の地方自治体の制度によって異なりますが、1.0~3.0%程度のものが多いようです。

また、日本政策金融公庫の新創業融資では、信用保証協会の信用保証料はかかりませんが、制度融資では信用保証協会への保証料の支払いが別途発生します。

保証料は実質金利を構成するものなので、金利水準の比較を行う時は、計算時に考慮することをお勧めします。

実質金利の考え方については、下記の記事を参考になさってください。

保証料は融資実行時に一括でまとめて支払うのが基本ですが、一部例外もあり、保証申込時に「信用保証料分割支払承認依頼書」を提出することで、協会が承認した場合は保証料の分割払いも可能になります。

(4)連帯保証の有無

日本政策金融公庫の場合、創業融資は原則として無担保・無保証であり、当然、代表者が連帯保証人になることも徴求されません。

一方、制度融資は原則として申込者である経営者本人が連帯保証人となります。

そのため、万が一、会社が倒産してしまった場合、経営者本人がその負債を連帯して負うことになります。

さらに、制度融資の場合には、地方自治体によっては連帯保証人が求められるケースもありますので、制度融資に申し込む場合、連帯保証人の条件も確認してください。

(5)審査基準

制度融資と日本政策金融公庫の新創業融資制度のどちらが審査基準が厳しいかと言えば、一概に言えるものではありません。

融資を受けるに際して不安等があるような場合には、地方自治体や日本政策金融公庫と仕事上の付き合いがあり、融資実績のある認定支援機関の専門家に相談してアドバイスを受けるのもいいと思います。

認定支援機関については、下記の記事を参考になさってください。

認定支援機関(経営革新等支援機関)に登録している専門家には、税理士がとても多いんだけど、事業再生のスキルは身に付けているのかな。当社の事業再生を認定支援機関の税理士にまかせても大丈夫だろうか。経営者のこんなお悩みをズバリ解決します。

どちらを利用するべきか?

結論から申し上げると、創業時には、制度融資ではなくて日本政策金融公庫の新創業融資を使うべきでしょう。

まず、日本政策金融公庫の新創業融資の方が、借りることができる金額が大きいことが理由の大きな1つになります。

制度融資は利子補給や信用保証料の補填があるので、創業時にはどうしても制度融資を使いたがる傾向にあります。

しかしながら、そもそも地方自治体の制度融資は資金量が限られていることから、借りられる金額が小さくなってしまう傾向があり、創業にあたって必要な資金が確保できないこともありえます。

開業にあたっては、必要な投資のための資金と十分な運転資金を確保しておくべきであり、必要資金の確保という観点からは、圧倒的に日本政策金融公庫の新創業融資に軍配が上がります。

次に、制度融資は関係者が多くなるために審査等に時間を要してしまうという大きな欠点があります。

日本政策金融公庫の新創業融資が、融資実行まで概ね3週間~1か月半程度である一方、制度融資は、融資実行まで2~3ヶ月程度かかってしまいます。

日本政策金融公庫の新創業融資が1ヶ月から2ヶ月間早く事業を開始できるということになりますが、この期間の機会損失は永久に取り返すことができません。

事業によって得た資金の再投資効果を複利で考えた場合には、この数か月の影響は後々大きなものとなってきます。

1ヶ月や2ヶ月くらいとバカにすることなく、経営者であるならば時間効果というものを重視するべきでしょう。

さらに、単に表面金利の水準だけ見てみると、制度融資の場合には利子や信用保証料の補填があるので、制度融資が有利に見えますが、日本政策金融公庫の場合には信用保証料がかからないことと、様々な金利引き下げ措置があるので、これらの要件に合致すれば実質的な金利は制度融資よりも低くなる可能性すらありえます。

加えて、日本政策金融公庫の新創業融資は、無担保、無保証であるという、とても大きな魅力があります。

万が一事業が軌道に乗らず失敗したとしても、経営者本人が債務の返済義務を負うことはないのです。

制度融資の場合は、経営者本人が連帯保証人となることが求められますので、そういうわけにはいきません。

以上のことから、創業時の資金調達には、制度融資を使うよりも日本政策金融公庫の新創業融資を使うことを強くお勧めします。

信用保証協会の保証メニュー等については、下記の記事を参考になさってください。

信用保証協会ってどんな仕組みで成り立っているのか、またどんなメリットやデメリットがあるのかをそもそも知らないな。また、保証協会の保証付き融資を受けるためのポイントがあったら教えてほしい。こんな悩みをお持ちの経営者にズバリ回答します。

セーフティネット保証とやらがあるようだが、新型コロナの影響による資金繰り悪化に対しても使えるのだろうか。企業は様々な外的要因によって経営の危機に見舞われるが、この保証はどういった危機に対応できるのかも教えてほしい。こんな悩みに回答します。

事業再生で使える信用保証協会の保証メニューっていったいどんなものがあるのだろう。保証メニューはずいぶんとたくさんあるけれど、保証協会のウェブサイトを見ても、どれが事業再生向けなのかわからないしな。こんなお悩みをお持ちの方のための記事です。

事業承継で親父の会社を継ぎたいとは思うのだけど、銀行からの借入金についている連帯保証まで一緒に承継しなければならないとなると、事業承継の決断ができないよね。連帯保証を承継しなくていい方法があれば教えてほしいな。こんな悩みにお答えします。

事業再生に取組むにあたって相談するべき専門家の選び方については、下記の記事を参考になさってください。

信用保証協会ってどんな仕組みで成り立っているのか、またどんなメリットやデメリットがあるのかをそもそも知らないな。また、保証協会の保証付き融資を受けるためのポイントがあったら教えてほしい。こんな悩みをお持ちの経営者にズバリ回答します。