信用保証協会の代位弁済率の推移から何がわかるのだろうか。

新型コロナ・ウイルスの猛威の影響で、経済活動が縮小し、資金繰りに逼迫した企業が多数出たはずなので、信用保証協会の保証付き融資が多く利用されているはずだけど、実際の数値を見てみるとどんなことが言えるのだろう。

また、今回の新型コロナ・ウイルスの影響を受けて、今後の金融行政はどんな方向へと進むのかについて見通しを知りたい、と思われている経営者の方は多いのではないでしょうか。

この記事を読むことで、信用保証協会の代位弁済率の推移から何が言えるのかが、そして今後の金融行政の向かう方向がよく理解できるようになります。

本記事は、中堅・中小企業の事業再生にたずさわって20年以上、200社以上の再生案件に関与して、マーケティングと管理会計と組織再編の力で再生に導いた事業再生のプロである公認会計士が書きました。

信用保証協会の代位弁済率の推移等からわかること。

結論を申し上げますと、今回のコロナ禍で積みあがった借入金はもとより、2009年の金融円滑化法の施行以降、中小企業への融資に回った資金の多くが、ビジネスモデルが時代遅れとなって本来ならば市場から退出せざるを得ない企業の多くを市場に留まらせて延命させているにすぎないと思われ、債務者企業の事業再生が待ったなしの状態です。

結論を申し上げますと、今回のコロナ禍で積みあがった借入金はもとより、2009年の金融円滑化法の施行以降、中小企業への融資に回った資金の多くが、ビジネスモデルが時代遅れとなって本来ならば市場から退出せざるを得ない企業の多くを市場に留まらせて延命させているにすぎないと思われ、債務者企業の事業再生が待ったなしの状態です。

それは、2010年以降の信用保証協会の代位弁済率の低下という不自然な数値の動きから読み取れるものです。

このことは、今後は中小企業の事業そのものの構造改革を伴った事業再生に力を入れることが待ったなしで必要になっていることを示唆しています。

金融庁も円滑化法以降、事業性評価融資を声高に叫んできたのも、金融機関が資金を貸すだけでなく、融資先企業の事業のコンサルティングをも実施することを推奨しているからに他なりません。

それでは、信用保証協会の代位弁済率等の実績データを見ていきましょう。

データの推移

保証承諾数と代位弁済率の推移(過去10年間)

下記のグラフは、2010年度から2019年度までの10年間の信用保証協会の保証付き融資の承諾数と、代位弁済率の推移をグラフに表したものです。

代位弁済率は、保証債務残高の前期末件数と当期末件数の単純平均値で、当期中の代位弁済件数を除して算出しています。

なお、グラフ中の2010年は2010年度(2010年4月1日~2011年3月31日)を表しています。

(出典:一般社団法人全国信用保証協会連合会)

一般社団法人全国信用保証協会連合会が公表している「信用保証実績の推移」によると、2010年度に1,002,990件あった保証承諾数は2011年度には大きく減少して869,972件となり、以降2018年度まで漸次減少し、2018年度には633,614件と2010年度の保証承諾数の60%程度の水準にまで減少しました。

2011年度に保証承諾数は大きく減少しましたが、これは、2018年に発生したリーマン・ショックの影響を受けて、中小零細企業の資金繰りが逼迫した状況の中で、当時の亀井静香金融担当相が中心となって2009年12月4日に施行された金融円滑化法に影響によるものと考えられます。

同法は、資金繰りの逼迫した中小企業が金融機関に返済の猶予や金利の減免を求めた時には、金融機関はできるだけこういった要請に応えることを努力義務として定めたもので、法的強制力はなかったものの、金融庁が金融機関に実施件数の報告義務を課したことから、金融機関はこういった要請に応えざるを得ず、同法による金融支援の実行率は95%を超えました。

同法が実質的な強制力を持ったおかげで、資金繰りに逼迫した中小企業は、新たに信用保証協会の保証付き融資に頼らずとも、既存の債務の元本返済猶予と金利の減免が新規借入と同等の効果を得ることができたのです。

金融円滑化法は時限立法で、当初は2011年3月末で終了する予定でしたが、同年同月に発生した東日本大震災による中小企業の資金繰り支援のために、2回の延長を経て、2013年3月末を持って終了しました。

時限立法としての同法は終了したものの、金融円滑化法の考え方はその後も尊重され、金融検査マニュアルの改訂時には、金融円滑化の項目も追加されるなどして、金融行政の基本的な考え方となっていきました。

金融円滑化法については下記の記事を参考になさってください。

金融円滑化法が2019年3月で名実ともに終了したと言われているけれども、我々中小企業の見方であったこの法律がなくなった後は、昔のように貸し渋りや貸し剥がしに苦労するのだろうか。金融円滑化法終了の影響を教えてほしい。こんな悩みを解決します。

このように金融円滑化法の考え方が金融行政に取り込まれていったことを背景にして、信用保証協会の保証付き融資を活用する前に、既存の債務の条件変更で対応することでファイナンスしていた様子がデータから見て取れます。

一方、代位弁済率の推移を見てみると、2010年度には2.60%あった代位弁済率も、漸次減少し、2017年度には1.41%になりました。

新しい技術などが生まれて新しいビジネスが誕生すれば、旧態依然としたビジネスモデルに固執せざるを得ない企業は早晩破綻します。

このような経済の新陳代謝が自然と行われるような経済では一定の企業破綻が生じます。

信用保証協会の保証付き融資も、一般のプロパー融資と同じようなレベルで代位弁済が生じるはずです。

というよりも、リスクの高い融資がプロパーで実行されることは少なく信用保証協会へ回されるのが通例であり、一般のプロパー融資の回収不能率よりも保証協会の代位弁済率の方が高くなるのが普通であるので、このように代位弁済率が低下し続けているのは非常に不自然と言わざるを得ないのです。

この代位弁済率の低下は何を意味するのかと考えると、本当ならば市場から退出するべき運命にあった企業が、円滑化法等の延命策に乗じてゾンビのごとく生き残り、市場にとどまっている可能性がかなり高いということです。

さて、保証承諾数は2018年度まで減少する一方であったものが、2019年度に反転し増加に転じ、対前年で約38,000件の増加になります。

また、代位弁済率も2017年度まで減少する一方であったものが、2018年度に反転し増加に転じています。

保証承諾数の増加は明らかに新型コロナ・ウイルスによる消費の冷え込みを背景にして、セーフティネット4号、5号保証、危機関連保証の利用が急増したことが原因と考えられます。

2020年3月から月次ベースで急激に保証承諾数が増加しているためです。(次項参照)

セーフティ・ネット保証については下記の記事を参考になさってください。

セーフティネット保証とやらがあるようだが、新型コロナの影響による資金繰り悪化に対しても使えるのだろうか。企業は様々な外的要因によって経営の危機に見舞われるが、この保証はどういった危機に対応できるのかも教えてほしい。こんな悩みに回答します。

代位弁済率の増加は保証承諾数の増加よりも1年早く始まっていますが、これは、2018年7月に生じた岡山県倉敷市を中心とする豪雨による被災が原因となっているのかもしれません。

代位弁済率の増加については、豪雨による被災が直接的な原因になったというよりも、それまでに金融行政の支援を受けて何とか持ちこたえてきた事業を、豪雨による被災が事業継続を諦めさせたといったほうが正しいかもしれません。

ここまでは過去10年間の保証承諾数と代位弁済率の推移を見てきましたが、次に直近の月次ベースでの推移を見てみましょう。

保証承諾数と代位弁済率の推移(直近16ヶ月間)

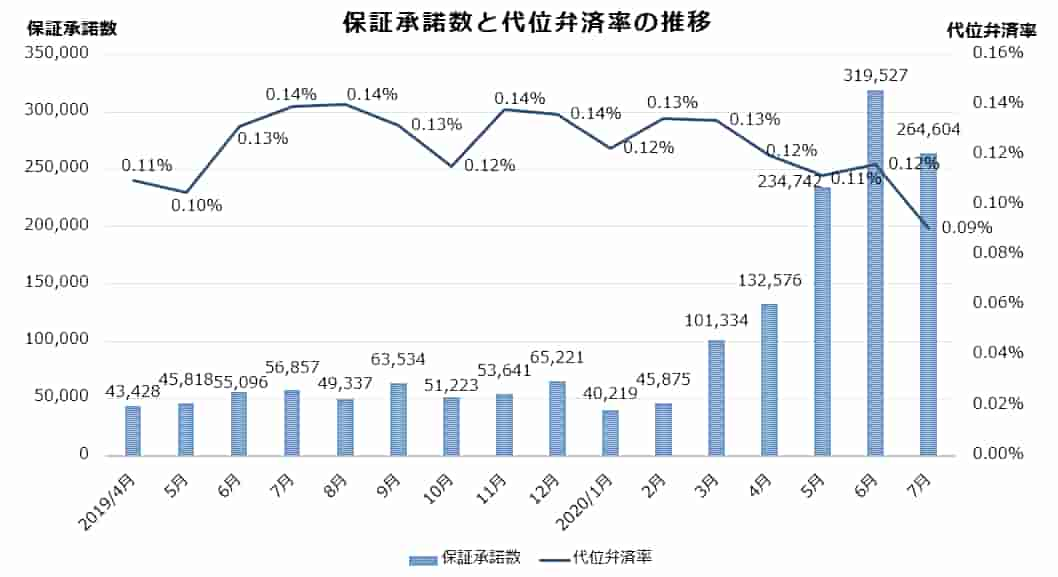

下記のグラフは、2019年4月から2020年7月までの16か月間の信用保証協会の保証付き融資の承諾数と、代位弁済率の推移をグラフに表したものです。

代位弁済率は、保証債務残高の前月末件数と当月末件数の単純平均値で、当月中の代位弁済件数を除して算出しています。

(出典:一般社団法人全国信用保証協会連合会)

グラフを見れば一目瞭然ですが、2020年3月から信用保証協会の保証承諾数は大きく増加に転じています。

これは、新型コロナ・ウイルスによる消費の冷え込みを背景にして、セーフティネット4号、5号保証、危機関連保証の利用が急増したことが原因です。

代位弁済率の2019年度(2020年3月期)の年換算は1.54%なので、前年の1.55%とほぼ同じで大きな変化はありませんが、2020年4月以降、月次ベースの代位弁済率は減少傾向にあり、2020年7月には0.09%にまで低下しています。

これは、新型コロナ・ウイルスを原因として多くの保証付き融資が承諾され、計算式の分母が大きく増加したことが原因です。

ここでも、本来であれば市場から退出するべきであったゾンビ企業の多くは、コロナ危機で破綻の道を選ぶ企業は少なく、セーフティネット保証等で繋いで延命を試みていることがわかります。

1件当たりの保証承諾額と保証債務残高の推移

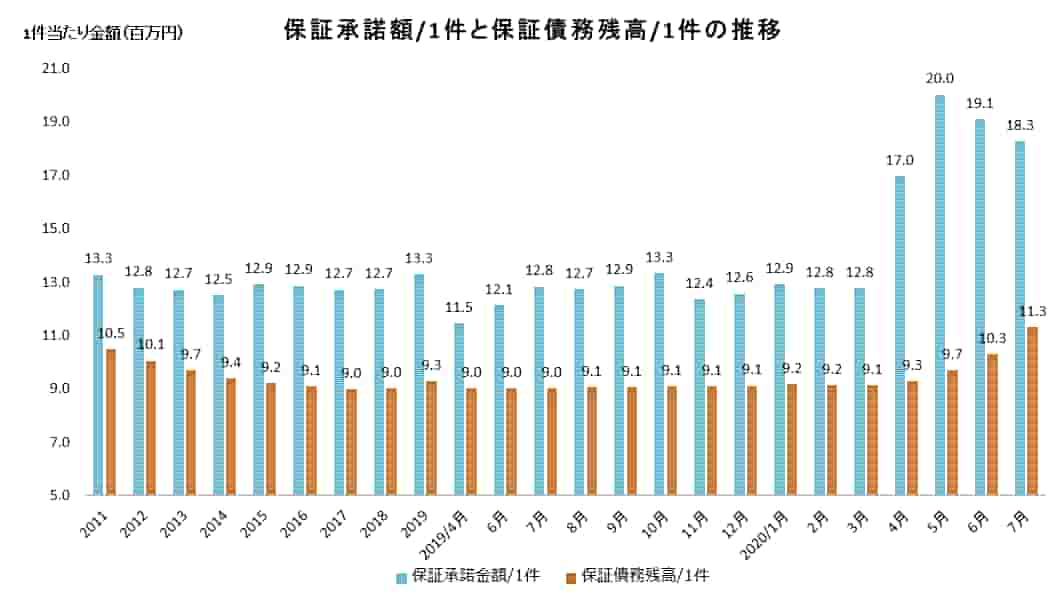

下記のグラフは、1件当たりの保証承諾額と保証債務残高の推移を2011年度から見たものです。2020年1月からは月次のデータで表示しています。

(出典:一般社団法人全国信用保証協会連合会)

1件当たりの保証承諾額は2011年以降13百万円前後で推移してきましたが、新型コロナ・ウィルスを原因とする消費低迷による資金繰りの逼迫を受けて、セーフティネット保証や危機関連保証の保証承諾が増加していますが、1件当たりの保証承諾額が2020年4月以降大きく増加しています。

あくまで1件当たりの保証承諾額の平均値なので、保証の枠内を使い切るような金額の大きな融資の増加が増えて、平均値を押し上げていることもあるのでしょう。

保証債務残高の推移

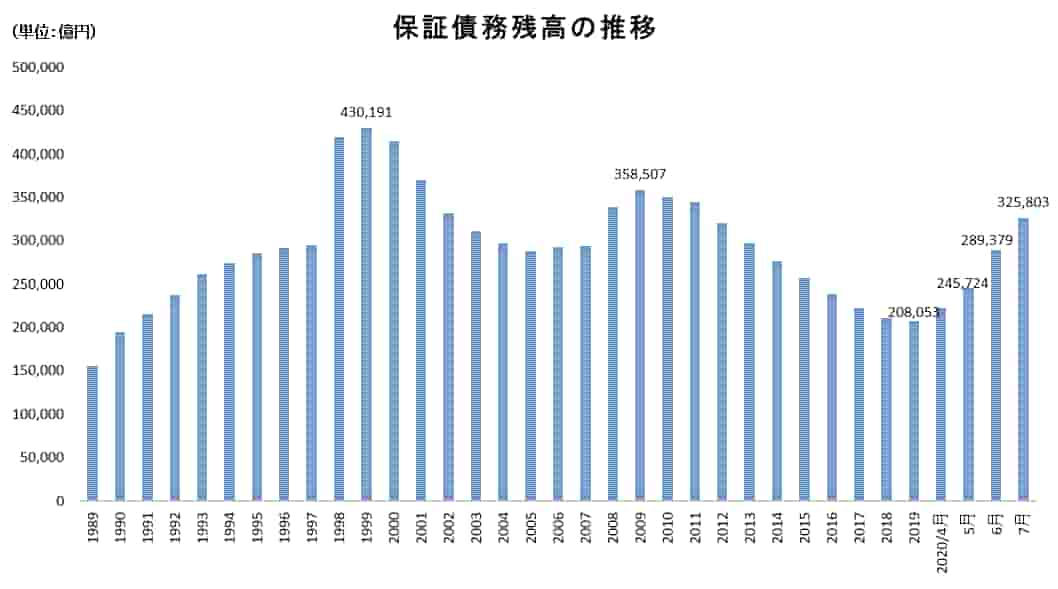

下記のグラフは、保証債務残高の推移を表しています。

(出典:一般社団法人全国信用保証協会連合会)

新型コロナ・ウイルスの影響で信用保証協会の保証債務残高は急激に増加しています。

保証債務残高が最も多かったのが、1999年のバブル崩壊後の不良債権の山を抱えた金融危機の時で、次に2009年のリーマン・ショック時であり、今回のコロナ危機も2009年に迫る勢いで保証債務残高が増加しています。

1999年の金融危機時には、破綻処理が行われた債務者企業も多く、保証債務残高も回収不能という形で減少したと思われます。

一方、2009年のリーマン・ショック時には、金融円滑化法の制定によって、既存債務の条件変更の中でファイナンスが行われ、以降も金融検査マニュアルに円滑化法の考え方が明記されることでその思想は継承された結果、さらに、責任共有制度の導入もあってリスクの高い融資を保証協会へ回すという悪弊もいくらかは改善され、保証付き融資の活用は減少していきました。

責任共有制度については、下記の記事を参考になさってください。

責任共有制度は、信用保証協会と金融機関との間で保証付融資について融資リスクを分担しあう制度であり2007年に導入されましたが、その導入によって国が目指したものは何でしょうか。責任共有制度は、実は金融機関の事業性評価と密接な関係にあるのです。

そして、今回の新型コロナ危機は、金融庁が中小企業支援をしやすいように各種制度を整えていった中で起こったことであり、多くの中小企業で既存債務の条件変更では追いつかないくらいの資金繰り逼迫の事態が生じたために、新たな資金を確保するために信用保証協会が提供するセーフティネット保証、危機関連保証を多くの中小企業事業者が利用したものです。

中には、当面の資金繰りの問題はないけれど、新型コロナの影響がいつまで及ぶかわからないので、足元の資金を厚くするために借入を起こしている企業もありますので、幾分かは割り引いてデータを見る必要はあるかとは思いますが、私の周りを見る限りでは、多くの企業が資金繰りの悪化を受けての借入が目立つようです。

金融行政の行方

今回の新型コロナ・ウイルスによる経済危機は、信用保証協会の保証承諾数を大きく増加させただけでなく、また同時にプロパー債権の条件変更をも実施しながら、融資先の資金繰りの緩和を図った銀行も多いと思われます。

今回の新型コロナ・ウイルスによる経済危機は、信用保証協会の保証承諾数を大きく増加させただけでなく、また同時にプロパー債権の条件変更をも実施しながら、融資先の資金繰りの緩和を図った銀行も多いと思われます。

新型コロナ・ウイルスによる経済危機が去ったとしても、多くの中小企業の収益力がコロナ危機前の水準に戻ることはあっても、その水準を大きく超えることは考えられないので、確実に言えることは、昔の金融検査マニュアルの基準で言うところの不良債権の規模が、かなり大きくなったことに間違いはないということです。

収益力に大きな改善はないにも関わらず、借入金の残高だけ大きくなったわけなので、今後の金融債務の返済負担が大きいと感じている中小企業の数はとても多いはずです。

たしかにリーマン・ショック以降、金融円滑化法によって多くの中小企業を救い、その後も金融検査マニュアルで円滑化法の思想を明文化し、中小企業の資金繰りを助けてきた金融庁の貢献度は大きいと思います。

しかし一方で、何ら返済の当てがないその場しのぎの資金手当てが多くなされて、本来であれば市場から退出するべきゾンビ企業の温存を図ってきた一面も否定できません。

それは2010年以降の信用保証協会の代位弁済率の減少というデータに如実に現れています。

そのような中で、今後の金融行政の方向性は簡単に予想できます。

それは、融資先企業の事業そのものを再生して、収益性を高め、今回の新型コロナ危機で膨らんだ過剰債務の返済を推し進めることしかないということです。

金融庁は中小企業に資金が十分に行き渡るような施策を、これまでに十二分に実施してきました。

円滑化法以外にも、実抜計画や合実計画という概念の下で、経営改善計画の策定という形式性だけで債務者区分の上方遷移を図って、本来であれば破綻懸念先で新規融資などできない先を要注意先までランクアップさせて新規融資を可能にさせたこともそうです。

実抜計画と合実計画については、下記の記事を参考になさってください。

実抜計画と合実計画という2つの経営改善計画があるらしいが、各々どのような違いがあるのか、また、どんな場面でその策定が求められるのか、さらには、これらの計画を策定することで何かメリットがあれば合わせて教えてほしい。こんな疑問にお答えします。

金融庁はすでに2013年ごろから銀行の事業性評価融資を推し進めることを主眼に置いていますが、その事業性評価融資とはまさに銀行による融資先の事業再生に他ならないのです。

金融庁も融資先の事業構造の改革を行わないことには、旧検査マニュアルでいうところの不良債権の削減はできないことにはとうに気付いていたはずです。

事業性評価融資については、下記の記事を参考になさってください。

事業性評価なるものが、金融検査マニュアルの廃止に伴って金融行政の前面に躍り出てきたけれど、事業性評価っていったい何なのか、また、それは中小企業経営にとって役立つものなのか、役立つのなら何をするべきかも教えてほしい。こんなお悩みに回答します。

今回のコロナ危機に翻弄される中で、多くの中小企業は本気で事業再生に取り組んで、事業構造を抜本的に改革し、収益力を高めることによって過剰債務を一掃することがいよいよ必要な待ったなしの状況になっています。

今回のコロナ危機を良い機会として、財務と事業の両面から、デジタルの時代にふさわしい適切なアドバイスができる事業再生の専門家を上手に選んで、ブレーンとして活用しながら事業再生に取り組んでいきましょう。

事業再生コンサルタントについては、下記の記事を参考になさってください。

企業再生のコンサルタントに相談をして、様々な問題の解決に向けてアドバイスが欲しいのだけれど、企業再生コンサルタントって、なんだか古臭いイメージがあるから、現代的なマーケティングや、ウェブ・マーケティングの指導なんかもしてもらえるのかな。

事業再生に取組むにあたってのアドバイザーの選び方については、下記の記事を参考になさってください。

事業再生に取り組むにあたって誰に相談すればいいのだろう。再生支援協議会に行くと会計士や税理士を紹介してもらえるそうだけど、それで本当に事業再生は成功するのかな?こんなお悩みをお抱えの経営者の方は必見です。誰に相談するべきかがわかります。