経営力向上計画という制度があるらしいことを、事業再生に取組んでいる経営者から聞いたのだけれど、この計画を策定するといったいどんなメリットがあるのだろう。

もしメリットが大きいようであれば、当社もぜひ経営力向上計画を策定してみたいと思う。

国からは、新しい制度が次々に打ち出されますから、タイムリーにその内容を確認しておかないと、自社にとってとても効果の高い有用な制度を見逃してしまう可能性ってありますよね。

この記事を読むことで、経営力向上計画とは何か、なぜそのような制度が生まれてきたのか、どんなメリットがあるのかが理解でき、経営力向上計画の策定に取り組んでみようという気になるのではないでしょうか。

特に事業再生に取組もうとしていらっしゃる経営者の方は必見です。

経営力向上計画と事業再生の関係がよく理解できて、税制上の優遇措置を利用できるかもしれません。

本記事は、中堅・中小企業の事業再生にたずさわって20年以上、200社以上の再生案件に関与して、マーケティングと管理会計と組織再編の力で再生に導いた事業再生のプロである公認会計士が書きました。

経営力向上計画は事業再生でも役立ちます

結論から申し上げると、経営力向上計画の認定は受けるべきだということです。

結論から申し上げると、経営力向上計画の認定は受けるべきだということです。

2016年7月1日に施行された「中小企業等経営強化法」に基づいて経営力向上計画を策定、提出し、同計画の認定を受けるだけで、様々なメリットを享受することができるようになりますから、設備投資や他の会社の事業承継を考えている中小事業者は、当該計画の認定を是非とも受けるべきでしょう。

2020年6月30日時点で、経営力向上計画の認定を受けている中小企業者は106,921件しかありません。

中小企業者数を450万社とすると、2.4%程度しか認定を受けていないということなのです。

まだ認知度が高くない制度であるからなのか、とてももったいないことですね。

中でも目玉と思われるのが、経営力向上計画に記載された設備投資等を実行すると、即時償却又は取得価額の10%の税額控除を受けることができるという支援制度です。

具体的な金額で考えてみれば理解できますが、この税効果は非常に大きいですから、経営力向上計画を策定して認定してもらわない手はないでしょう。

特に、事業再生に取組もうと考えていらっしゃる経営者であれば、経営改善計画書の策定と並行して経営力向上計画を策定・提出することで、大きな税制上の優遇措置が得られるかもしれません。

経営改善計画の中に新規の設備投資を織り込む必要がある企業であれば、大きな税効果が取れますので、特に慎重にご検討ください。

では、制度の背景から経営力向上計画の具体的な策定方法まで見ていきましょう。

制定の背景

中小企業等経営強化法とは、生産性等で大企業からは大きく劣る中小企業等が「稼ぐ力」を身につけることを、国が政策的に後押しするために整備された法律です。

中小企業等経営強化法とは、生産性等で大企業からは大きく劣る中小企業等が「稼ぐ力」を身につけることを、国が政策的に後押しするために整備された法律です。

具体的には、国が、生産性向上に役立つ取組みやアイデアを分かりやすく中小企業・小規模事業者等に提供することによって、中小企業者等が自ら生産性を向上させるための取組みの計画(経営力向上計画)を策定し、その計画を実現するために国が後押しをするために、中小企業等を税制面や金融面で支援することが定められています。

中小企業等経営強化法が制定された背景は以下に記載のとおりです。

21世紀に入って日本企業を取り巻く経営環境は従前とは大きく変化し、特に、人口の減少、少子高齢化の進展や、それらに伴う人手不足、さらには国際競争の激化など、様々な課題を抱えています。

そして、多くの中小企業・小規模事業者等においては、経営環境の大きな変化に対応することができず、従来からのビジネスモデルの構造改革に着手できないままで、大企業との生産性の格差は2倍程度にもなっています。

このような中で日本が経済成長をさらに進めるためには、中小企業・小規模事業者の生産性の向上が不可欠であり、こういった企業の生産性の向上を積極的に支援していくことが政府の大きな政策課題となっています。

そこで、経済産業省は、2015年11月より中小企業政策審議会基本問題小委員会を開催し、中小企業の生産性向上を積極的に支援する法制度等の検討を始めました。

そして、このような経営環境の下で、中小企業・小規模事業者等がビジネス課題を克服し、さらに成長できるようにするためには「経営力の向上」が必須であるとの結論に至った結果、中小企業・小規模事業者等の生産性向上のための法的枠組みとして2016年7月1日に「中小企業等経営強化法」が施行されました。

計画のしくみ

各々の事業を所管している大臣は、この中小企業等経営強化法に基づいて「事業分野別指針」を策定します。

各々の事業を所管している大臣は、この中小企業等経営強化法に基づいて「事業分野別指針」を策定します。

事業分野別指針とは、人材育成、財務管理の徹底、ICTシステムの導入と活用、顧客データの分析等、事業者が行う経営力向上のための取組みをまとめたもので、中小企業等が今後の自社の経営を強化していく際にヒントとなるものです。

この事業分野別指針では、業種毎の現状認識、課題、目標、経営力向上に関する指針などがまとめられています。

ここで用意されている事業分野は21分野に渡り、列挙すれば、①製造業、②卸・小売業、③外食・中食業、④旅館業、⑤医療業、⑥保育業、⑦介護業、⑧障害福祉業、⑨貨物自動車運送業、⑩船舶産業、⑪自動車整備業、⑫建設業、⑬有線テレビジョン放送業、⑭電気通信業、⑮不動産業、⑯地上基幹放送分野、⑰石油卸売業、燃料小売業、⑱旅客自動車運送事業、⑲職業紹介事業、労働者派遣事業、⑳学習塾業、㉑農業分野です。(2020年9月14日現在)

そして、中小企業・小規模事業者等は、この事業分野別指針を踏まえて、自社にあった人材育成の取組、原価管システムの構築やコスト・マネジメントの向上や営業力強化策等、経営力を向上させるための取組み内容などを記載した事業計画(経営力向上計画)を策定します。

「事業分野別指針」で課題等が示されている事業分野は上記の21分野だけですので、「事業分野別指針」が策定されていない事業分野については、「基本方針」に記載されている「経営力向上の定義及び内容に関する事項」と「経営力向上の実施方法に関する事項」を勘案しながら、自社の属する事業分野の現状、課題、目標等を分析した上で経営力向上計画を策定する必要があります。

そして、自社の経営力向上計画を策定したら、これを申請し認定を受けた事業者は、税制上の優遇措置や金融支援等の特例措置を受けることができるようになるというものです。

たとえば、固定資産税の特例、中小企業経営強化税制の適用や、優遇金利での借入などです。

事例-建設業の場合

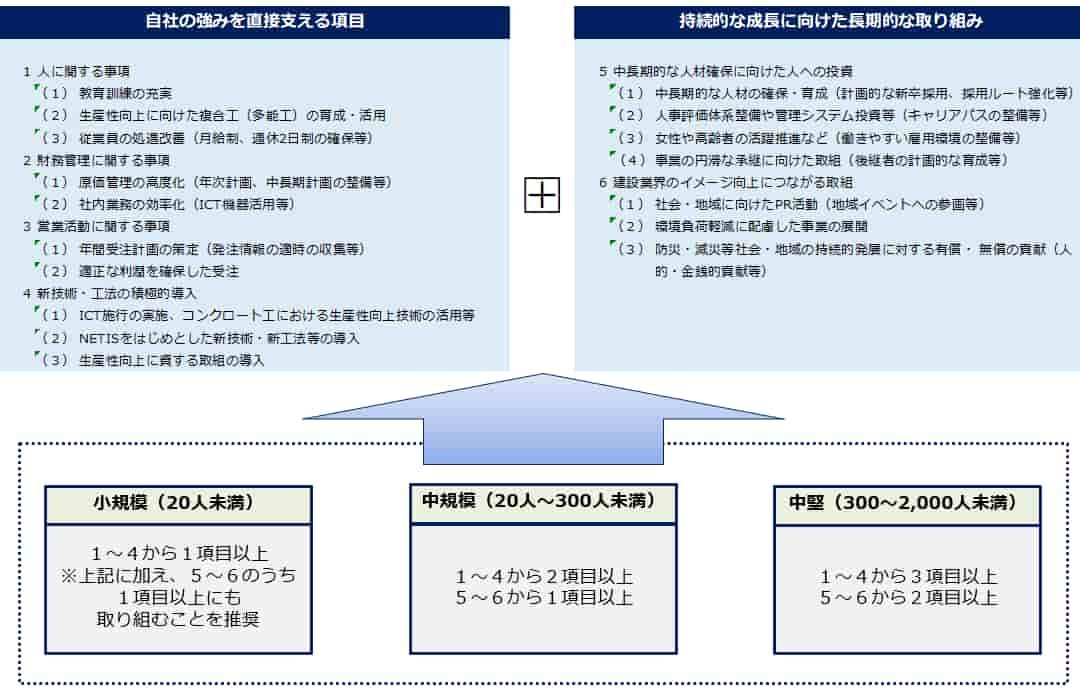

たとえば建設業を営んでいる中小事業者等であれば、国土交通省が公表している「事業分野別指針」を国土交通省のウェブサイトから閲覧します。

(出典:建設業分野に係る経営力向上に関する指針(国土交通省))

そこには上記にまとめたような「事業分野別指針」の記載があるので、これを参考にして、自社の規模と照らし合わせながら、経営力向上計画に記載するべき事項を選択します。

もし自社の従業員が50名であれば、上記の下のボックスのうちの真ん中の「中規模(20人~300人未満)」に該当するので、上記の「事業分野別指針」の1~4の中から2項目以上、5~6の中から1項目以上を選択して、これについて経営力向上計画にてその数値の向上につながる計画を考えて記載します。

認定されるメリット

経営力向上計画を認定されると下記のようなメリットを享受することができます。

経営力向上計画を認定されると下記のようなメリットを享受することができます。

この中で最も注目するべきは税制措置であり、このメリットはとても大きいものになります。

| カテゴリー | 支援策 |

| 税制措置 | 認定計画に基づき取得した一定の設備に係る法人税等の特例 |

| 認定計画に基づき行った事業承継等に係る登録免許税・不動産取得税の特例 | |

| 金融支援 | 政府系金融機関の低利融資 |

| 民間金融機関の融資に対する信用保証 | |

| 投資育成会社による投資 | |

| スタンドバイ・クレジット | |

| 債務保証 | |

| 法的支援 | 業法上の許認可の承継の特例 |

| 組合の発起人数に関する特例 | |

| 事業譲渡の際の免責的債務引受に関する特例措置 |

税制措置

設備の取得に係る税制措置(中小企業経営強化税制)

青色申告書を提出している中小企業者等が、指定期間内に、中小企業等経営強化法の認定を受けた経営力向上計画に基づき、一定の設備を新規取得等して指定事業の用に供した場合、即時償却又は取得価額の10%(資本金3,000万円以上1億円以下の法人は7%)の税額控除を選択適用することができるというものです。

ここで指定期間とは、平成29年4月1日から令和3年3月31日までの期間をいい、一定の設備とは、生産性向上設備(A型)、収益力強化設備(B型)、デジタル化設備(C型)の3種類をいい、この税制が使える設備が詳細に定められていますので、事前に該当するかどうかの検討が必要になります。

また、どの型の設備を選ぶかによって、経営力向上計画に添付する必要のある証明書や確認書の入手先が異なるので注意が必要です。

たとえば、税制に該当する5,000万円の設備を購入した場合には、取得価額の5,000万円を即時償却して損金計上するか、5,000万円の10%の500万円を税額控除するかのいずれかを選ぶことができます。

即時償却を選んだ場合には、製造原価や販売管理費に減価償却費を計上すると、営業損益段階で赤字になってしまいますが、即時償却という税法が認めた臨時巨額の費用なので特別損失に計上しておけば問題はありません。

こうすれば、営業赤字に陥らなくて済みます。

また、即時償却を選択すると最終利益が赤字になったとしても、税務上の青色繰越欠損金という形で翌期以降に税効果がとれますので、毎期利益を確保できるような状況であれば即時償却効果が流れてしまうこともありません。

一方、税額控除の場合には、中小企業経営強化税制、中小企業投資促進税制、商業・サービス業・農林水産業活性化税制の控除税額の合計で、その年の法人税額又は所得税額の20%が上限となり、税額控除の限度額を超える金額については、翌事業年度に繰り越すことが可能です。

上記の例で税額控除を選択した場合には、税額控除の上限規定があるので、500万円全額がこれを超過する場合には翌事業年度に繰り越して税額控除することになります。

いずれの方法を選択したとしても、中小企業にとってはとても大きな節税効果となりますので、投資計画があるような中小企業は、経営力向上計画を策定しない手はないでしょう。

事業承継等に係る登録免許税・不動産取得税の特例

中小企業事業者が、適用期間内に中小企業等経営強化法の認定を受けた経営力向上計画に基づき、合併、会社分割又は事業譲渡を通じて他の中小企業者等から不動産を含む事業用資産を取得する場合、不動産の権利移転について生じる登録免許税・不動産取得税の軽減を受けることができます。

ここで適用期間とは、平成30年7月9日から令和4年3月31日までの期間をいいます。

また、本特例の対象となる行為類型は、合併、会社分割又は事業譲渡により、他の中小企業者等から土地・建物を含む事業上の権利義務を取得する行為であり、事業の承継を伴うものをいいます。

単なる不動産の取得では本特例には該当せず、営業としての有機的一体としての事業そのものの取得が必要とされ、また、親族関係にある経営者同士のケーズでは、本特例のいう「承継」には該当しないものとされていますので注意が必要です。

金融支援

経営力向上計画が認定された事業者は、政府系金融機関の低利融資、民間金融機関の融資に対する別枠での信用保証、債務保証等の資金調達に関する支援策を享受することができます。

日本政策金融公庫による低利融資

経営力向上計画が認定された事業者(中小企業事業者)が実施する設備投資に必要な資金については、日本政策金融公庫の低利融資を受けることができます。

設備資金については、基準金利から0.9%引き下げての優遇金利が適用され(運転資金の場合は基準金利)、中小企業事業の場合には貸付限度額は7億2,000万円(うち運転資金は2億5,000万円)で、貸付期間は設備資金が20年以内、長期運転資金が7年以内(据置期間2年以内)となります。

設備資金の場合には基準金利から0.9%引き下げた優遇金利が適用されますが、日本政策金融公庫の期間20年の基準金利が1.40%(2020年9月14日現在)なので、ここから0.9%引き下げた金利は0.5%となります。

こんなに安い金利で資金調達ができるので、設備投資を考えている中小企業者であれば、経営力向上計画は策定しない手はないですね。

中小企業信用保険法の特例

中小企業者は、経営力向上計画の実行にあたり、民間金融機関から融資を受ける際には、信用保証協会による別枠での追加保証や保証枠の拡大を受けることが可能となります。

通常枠が2億8,000万円(無担保8,000万円含む)のところ、別枠で2億8,000万円(無担保8,000万円含む)まで保証を受けることが可能となります。

これら以外にも、金融支援には、中小企業投資育成株式会社法の特例(資本金3億円超の中小企業者への投資が可能)、日本政策金融公庫によるスタンド・バイ・クレジット(海外子会社等の現地通貨建て借入に対する債務保証)、中小企業基盤整備機構による債務保証(中堅企業への最大保証額25億円)、食品等流通合理化促進機構による債務保証(食品製造業者への債務保証)がありますが、中小企業には利用機会がそれほどないと思われるので詳細については割愛しておきます。

法的支援

許認可承継の特例

経営力向上計画に事業承継等を実施することを記載し認定を受けた上で、その内容に従い、以下のいずれかの許認可事業を承継する場合、許認可を再度取得する必要なく、承継される側の事業者から当該許認可に係る地位をそのまま引き継ぐことができます。

該当する許認可事業は、旅館業、建設業、火薬類製造業、一般旅客自動車運送事業、一般貨物自動車運送事業、一般ガス導管事業です。

組合発起人数の特例

組合を組成する場合には、通常は発起人が最低4人必要とされるところ、組合の組成を記載した経営力向上計画の認定を受けた上で、その内容に従って、事業協同組合、企業組合又は協業組合を設立する場合には、発起人の人数を3人とすることができます。

事業譲渡の際の免責的債務引受の特例

企業が事業譲渡の方法によって債務を他者へ移転する場合には、通常は債権者から個別の同意を得る必要があり、この同意がない場合には、事業譲渡をした企業はその移転した債務の履行責任を免れないこととなります。(併存的債務引受)

事業譲渡を実施して他者から取得する経営資源を活用する取組について、経営力向上計画の認定を受けた場合、企業が債権者に対して通知(催告)をし、1か月以内に返事がなければ、債権者の同意があったものとみなすことが可能となって、より簡略な手続きにより債務を移転することができます。

なお、この支援の措置を適用対象となるのは、事業承継者として事業譲渡を行う場合であり、承継される側の中小事業者が株式会社である場合に限られますのでご注意ください。

策定の流れ

事前確認と準備

経営力向上計画の認定対象となる中小企業者等の範囲は中小企業等経営強化法によって決められています(第2条2項)。

したがって、資本金や従業員数などの自社の会社規模が、制度が対象とする中小企業者等の範囲に含まれているかどうかを確認しましょう。

また、金融支援は中小企業者と中堅クラス企業で支援の内容がことなりますので、事前に確認しておきましょう。

さらに、税制優遇を受けようとする場合には、計画申請時に工業会の証明書や経済産業局の確認書等が必要となりますので、それらを準備することも忘れないでください。

加えて、日本政策金融公庫等の低利融資などの金融支援を受けたい場合は、関係金融機関に経営力向上計画の認定を受けた場合の融資の可能性について、事前に相談しておくのがよいでしょう。

経営力向上計画の策定

①「日本標準産業分類」で該当する事業分野を確認します。

計画書に記載する必要があるので、下記サイトで自社の事業分野を確認してください。

参考:日本標準産業分類(e-stat)

②事業分野に対する事業分野別指針を確認します。

「事業分野別指針」と「基本方針」は以下のサイトからダウンロードが可能です。

参考:事業分野別指針及び基本方針(中小企業庁)

③事業分野別指針(または基本方針)を踏まえた上で、経営力向上計画を策定します。

さて、ここから3ページにわたる経営力向上計画を策定していくわけですが、記載するスペースは限られていますから、内容にこだわり過ぎて冗長にならないように気を付けることが何より肝要です。

書くべきことをシンプルに書くという方針を必ず持つようにしてください。

こういった申請書を記載するにあたって、多くの人が他の申請者とは違うビジネスの独自性を発揮しなければ、策定した経営力向上計画が認定されないという間違った思い込みをしてしまいがちです。

経営力向上計画をいざ策定する時になって初めて自社のビジネスの独自性を考えたって、あまり意味がないですし、あまりにオリジナリティににこだわってしまう結果、結局上手く書けないということでは本末転倒です。

この制度のそもそもの趣旨は、経営計画自体を策定することさえしない多くの中小企業に、シンプルでもよいので自分の足元の状況を確認した上で経営に臨んでもらいたい、そうすれば国が課題としている中小企業の生産性の低さに対していくばくかの改善効果が期待できるかもしれないということにあります。

したがって、策定された経営力向上計画が独自性があって素晴らしいとか、他の提出者よりも優れているとかの比較をして優劣を決するようなものではないということです。

自社の置かれている環境を確認して、自社のリソースを使いながら何ができるのかを実直に考えてもらう機会を作ろうとしている制度が、経営力向上計画なのです。

なので、内容の良し悪しにこだわり過ぎることなく、自社の現状分析から実施するべきことを実直に書けばよいのですね。

こういった制度なので、申請者数の何パーセントが認定されるとかいう制度でもないと考えられますし、所定の様式に従って書くべきことをシンプルに記載すれば、必ず認定してもらえる制度なのです。

つまりは、経営力向上計画策定の手引書の記載例に従って書いて提出すれば、必ず認定されるということです。

具体的な記載の仕方については、下記の手引きを参考にしてください。

参考:経営力向上計画策定の手引き

また、同手引きを見てもどうにも書けないという方は、認定支援機関で経営力向上計画の策定を専門にしている方に依頼するとよいでしょう。

専門家費用も公的に負担してもらえたりします。

認定支援機関の詳細については、下記の記事を参考になさってください。

認定支援機関(経営革新等支援機関)に登録している専門家には、税理士がとても多いんだけど、事業再生のスキルは身に付けているのかな。当社の事業再生を認定支援機関の税理士にまかせても大丈夫だろうか。経営者のこんなお悩みをズバリ解決します。

経営力向上計画の申請・認定

①各事業分野の主務大臣に計画申請書(必要書類添付)を提出します。

申請先は下記のサイトをご確認ください。

参考:経営サポート「経営強化法による支援」(中小企業庁)

②認定を受けた場合、主務大臣から計画認定書と計画申請書の写しが交付されます。

なお、申請から認定までは約30日かかります。

また、不動産取得税の軽減措置又は許認可承継の特例を利用する場合には、上記日数に加えて、関係行政機関において評価したり、判断することが必要となり追加の日数が必要となります。

経営力向上計画の開始、取組実行

税制措置、金融支援、法的支援を受け、経営力向上のための取組を実行します。

なお、計画上で設定した目標値に実績が届かない場合に、その事実をもって認定が取り消されることはありませんので、安心して計画に記載した取組を実行してください。

経営力向上計画と事業再生

経営力向上計画も併せて策定すべし

事業再生のフェーズにある企業は、経営改善計画書を策定して金融債権者の同意を得て、実際に経営改善計画書に記載された改革事項等を実施していくことになりますが、その経営改善計画書の中で、事業再生のために新たな設備の投資計画を織り込むことは往々にしてあります。

もちろんその資金は自己資金などではなくて、多くの場合保証協会の保証付きの融資であることが大半です。

今回ご説明した経営力向上計画を、経営改善計画書と同時に策定し認定を受けることができれば、取得する投資資金の調達が低コストで可能になったり、取得した設備の即時償却又は取得価額の10%の税額控除を受けることができ、再生企業のキャッシュフローに大きな税効果をもたらしてくれることになります。

また、事業再生のケースによってはスポンサー型の再生スキームを選択することもあり、そのような場合には、許認可の承継の問題は実務上ひどく面倒なものなのですが、このような場合にも経営力向上計画の策定と認定を並行して進めることで、許認可のスムーズな承継が可能になります。

このように、事業再生時に策定する経営改善計画と、中小企業の経営力向上を企図する経営力向上計画を同時並行的に策定することも、事業再生にこれから取り組もうとしている経営者の方は念頭に置いておいたほうがいいでしょうし、こういった幅広い視野で事業再生に向けて提案をしてくれる事業再生の専門家を見つけましょう。

経営力向上計画だけで事業再生は不可能

先に書きましたように、事業再生に取組んで事業の再構築に新たな投資が必要な場合には、経営改善計画書とともに経営力向上計画を策定して提出することが、その後の税効果にとっては望ましいことは間違いないのですが、経営力向上計画だけを頼りに事業再生に取組もうとするのは大きな間違いですのでくれぐれもご注意ください。

経営力向上計画は、先にも書いていますが、経営計画自体を策定することさえしない中小企業に、シンプルでもよいので、せめて自分の足元の状況を確認した計画を手元に置いた上で経営に臨んでもらって、国が課題としている中小企業の生産性のアップに寄与することを目的としたものです。

したがって、各々の業種の主務官庁の示している「課題」は、業界の最大公約数的なものであって、各々の企業独自の置かれた経営環境や、その保有する各々の経営資源を反映したものではありません。

したがって、ある程度参考にはなるものの、こういった「最大公約数的な課題」から事業再生に取組んでも、自社の構造改革等には繋がることはまずありません。

自社の置かれている経営環境の認識の仕方は、自社が持つ経営資源との関わり合いの中で初めて決まってくる相対的なものなので、そういった文脈を読み切って、自社独自の課題の設定から一緒に考えてもらうことのできる事業再生の専門家を探して、経営改善計画の策定を実施するべきでしょう。

事業再生コンサルタントについては、下記の記事を参考になさってください。

企業再生のコンサルタントに相談をして、様々な問題の解決に向けてアドバイスが欲しいのだけれど、企業再生コンサルタントって、なんだか古臭いイメージがあるから、現代的なマーケティングや、ウェブ・マーケティングの指導なんかもしてもらえるのかな。

事業再生に取組むにあたって相談するべき専門家の選び方については、下記の記事を参考になさってください。

事業再生に取り組むにあたって誰に相談すればいいのだろう。再生支援協議会に行くと会計士や税理士を紹介してもらえるそうだけど、それで本当に事業再生は成功するのかな?こんなお悩みをお抱えの経営者の方は必見です。誰に相談するべきかがわかります。