事業再生ファンドってよく耳にするけれど、どんな役回りを演じているのかよく理解できていない経営者は多いのではないでしょうか。

また、一昔前のハゲタカ・ファンドという名前で呼ばれた事業再生ファンドのイメージが悪すぎるので、銀行が自社に対する貸出債権を再生ファンドに譲渡してしまったら、もう終わりだと諦めてしまう経営者も多いようです。

現代の事業再生の世界においては、サービサーと並んで事業再生ファンドはなくてはならない存在であり、万が一、再生ファンドへ貴社向けの債権が譲渡されても悲観などするべきではなく、むしろ喜ぶべきなのですね。

この記事を読むことで、事業再生ファンドが事業再生の枠組の中でどのような役割を担っているのかがよく理解でき、ハゲタカ・ファンドからイメージする悪質な素性のようなものも払しょくされることと思います。

本記事は、中堅・中小企業の事業再生にたずさわって20年以上、200社以上の再生案件に関与して、マーケティングと管理会計と組織再編の力で再生に導いた事業再生のプロである公認会計士が書きました。

事業再生ファンド送りは超ラッキー

結論から申し上げれば、会社の経営状況が思わしくなく銀行から事業再生ファンドへ送られたら、それはとてもラッキーです。

結論から申し上げれば、会社の経営状況が思わしくなく銀行から事業再生ファンドへ送られたら、それはとてもラッキーです。

銀行があなたの会社に対する貸出債権を事業再生ファンドに売却した場合、悲観に暮れて、事業継続を諦めてしまう経営者の方もいらっしゃるようですが、それは大きな間違いです。

なぜならば、事業再生ファンドから債権放棄を受けることができる可能性が非常に高くなったこと、事業再生にむけて様々なアドバイスを受けることができることなど、自社の再生に向けて好ましい環境が整ったと言えるからです。

中途半端に、銀行が債権を抱えたままで、再生実務に関する知見などない銀行員に高圧的で不愉快なピント外れの経営のご指南を頂戴するよりも、事業再生ファンドへ送られてしまったほうが、よっぽど事業再生に取組む環境としてはベターなのです。

したがって、事業再生ファンドおくりになってしまったと悲観に暮れるのではなく、むしろ事業再生を進めやすくなったと前向きにとらえるべきであり、再生ファンドとともに再生実務を強力に推し進めていきましょう。

また、事業再生ファンドには官民ファンドと民間ファンドがありますが、もし選ぶことができるならば、官民ファンドよりも民間ファンドの方が好ましいと思います。

国が関与している官民ファンドの方が安心だを思われる経営者も多かろうと思いますが、私は民間ファンドをお薦めします。

官民ファンドについては下記の記事を参考になさってください。

官民ファンドか、民間ファンドか、事業再生ファンドを選べるとしたらあなたはどちらを選びますか?同じ事業再生ファンドといっても、官民ファンドと民間ファンドではずいぶんと異なる点があります。そのあたりを抑えておくことも経営者としては必要ですね。

内閣府が所管の株式会社地域経済活性化支援機構(revic)については、下記の記事を参考にされてください。

地域経済活性化支援機構(REVIC)とは、いったいどんな仕事をしている機関なのだろう。地域経済の活性化に関わる仕事なんだろうけど、個別の企業の事業再生なんかも扱っているのだろうか。そうならば、他の私的整理の手続きとどのように違うのだろう?

整理回収機構(RCC)については、下記の記事を参考にされてください。

整理回収機能(RCC)は、昔ほど名前をきかなくなったが、今でも業務を行っているのだろうか?昔は整理回収機構(RCC)といえば、できるだけ多く回収して倒産の追い込むというような悪いイメージしかなかったけど、実のところどうなんだろうか。

2003年~2007年まで時限立法で存在した官民ファンドである産業再生機構(IRCJ)については下記の記事を参考になさってください。

産業再生機構という事業再生の業界では伝説となった公的な機関があったそうだけど、どんな機関で、どんな仕事をしたのか知りたい。 伝説となったくらいだから、その再生手法にすごい点があったら教えてほしい。こんな悩みを持つ経営者にズバリ回答します。

事業再生ファンドとは何か?

事業再生ファンドとは、民事再生の申立を行って経営破綻の状況に陥った企業や、経営不振の状況が続く企業に対して、投資家などから集めた資金をもとにして、銀行が保有する貸出債権を買い取ることやその企業に出資することなどを通じて、対象企業に対する一定の支配権を獲得し、事業構造の改革や戦略の見直しを通じて対象企業を再生させ、最終的に株式公開や株式譲渡、または、貸出債権のリファイナンスによって収益を上げることを目的にするファンドのことをいいます。

事業再生ファンドとは、民事再生の申立を行って経営破綻の状況に陥った企業や、経営不振の状況が続く企業に対して、投資家などから集めた資金をもとにして、銀行が保有する貸出債権を買い取ることやその企業に出資することなどを通じて、対象企業に対する一定の支配権を獲得し、事業構造の改革や戦略の見直しを通じて対象企業を再生させ、最終的に株式公開や株式譲渡、または、貸出債権のリファイナンスによって収益を上げることを目的にするファンドのことをいいます。

事業再生ファンドは広い意味では投資ファンドの一形態であり、投資ファンドには投資対象や投資目的等の違いで様々な種類のものがあります。

投資対象が未公開株であり、上場益を目指して投資をするようなタイプの投資ファンドは、PEファンド(プライベート・エクイティ・ファンド)と呼びますし、不動産に対してその値上がり益の獲得を目指して投資するファンドは、不動産ファンドと呼びます。

投資対象や投資目的な異なりますが、投資期間中の投資対象の価値を向上させて最終的にその価値増加分を利益として獲得するという点では共通しています。

また、ハゲタカ・ファンドという名前を聞いたことがあろうかと思いますが、ハゲタカ・ファンドとは、死肉を漁るハゲタカのイメージからきた投資ファンドに対するメタファー(隠喩)であり、破綻した、又は破綻寸前の企業を極めて廉価で買い取り、投資期間中に事業価値を上げて再建した後に高値で売却して利ザヤを稼ぐという投資ファンドのスタイルが、獲物を根こそぎかっさらうという点でハゲタカと類似していることに着目した表現です。

現代でいうところのハゲタカ・ファンドは、こういったファンド全般に対する、ファンド特有の投資行動に対して遣うよりも、他の利害関係者の利益の犠牲の上に自らの利益を図るような、倫理性の欠如した投資行動をとるファンドに対して遣われる傾向が強いように思います。

事業再生ファンドと言ってもピンキリであり、自社の利益だけを考えて経済合理性一辺倒で行動する事業再生ファンドもありますが、その多くは、債務者企業の事業再生をまず一番に考え、債務者企業、金融機関、信用保証協会、税務当局、一般の顧客、地域住民等、企業を取り巻く全ての利害関係者の利益の観点から行動できる再生ファンドです。

また、事業再生ファンドが日本に生まれて20年以上経過しましたので、債権を譲渡する金融機関からすれば、自行の営業地域に存在する大事な顧客の事業再生を任せるわけですから、任せて安心な再生ファンドのみが多く利用されていると考えてよいと思います。

エクイティ投資とデット投資

事業再生ファンドは、投資の対象として基本的に2種類あります。

事業再生ファンドは、投資の対象として基本的に2種類あります。

1つは投資先の企業の株式への投資であり、他方が投資先に融資している銀行の貸出債権に対する投資であり、前者をエクイティ投資、後者をデット投資といいます。

エクイティ(Equity)は資本のことであり、デット(Debt)は借入金を指します。

前者のエクイティ投資の場合、対象企業が実施する第3者割当増資に事業再生ファンドが応じる形を取り、後者のデット投資の場合、対象企業に対して銀行が保有する貸出債権を時価で買い取る形が一般的です。

ここで採用される時価は、その債権から期待される将来キャッシュフローを一定の割引率を用いて計算した正味現在価値をによって算定されます。

事業再生ファンドの投資の対象となる企業が非公開の中堅・中小企業であるようなケースでは、最終的に株式公開や株式譲渡を目指すようなエクイティ投資のケースはまれであり、そのほとんどが、銀行から時価で買い取った貸出債権を対象とするものであり、最終的にイグジット時に銀行からリファイナンスを受けるデット投資になります。

一般的な中堅・中小企業の場合には、上場することのハードルがかなり高いので、上場によってキャピタルゲインを得ることは難しいこと、また、中堅・中小企業の場合、特別な技術等を有している場合は別として、株式を他社等に譲渡することも一般的には難しいからです。

さらには、中堅・中小企業の場合には現オーナーが経営を継続することに固執することが多く、また地域の評判を重視する金融機関の意向も働いて、そもそも最初から株式の譲渡等をイグジット方法として考えることができないといった理由もあります。

簡単にエクイティ投資とデット投資を図示しながら説明しておきます。

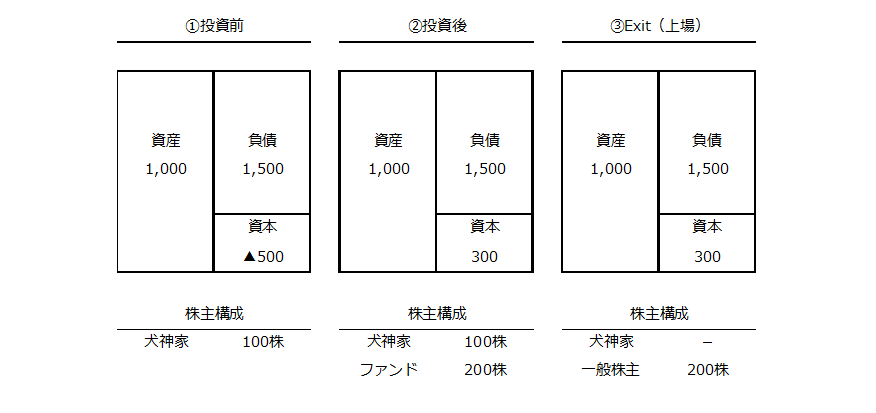

エクイティ投資

山陰地方に、過剰債務に苦しんでいる某老舗名門企業があって、犬神家一族によって100%所有されています。メイン銀行の意向で、犬神家に経営者にふさわしい人材が全くいないことから、時間をかけて外部から経営者を招聘し、メイン銀行の債権放棄という形での金融支援を実行する代わりに、犬神家一族の株主責任を取らせ、事業価値を上げて最終的に上場させることで再生スキームを描くことになりました。

①投資前の時価純資産は▲500百万円、経常赤字の状態が継続していて新規の融資も困難な状況で債務者区分は破綻懸念先でした。

②対象企業はファンドの支援を受ける形で、第三者割当の新株発行を実施し、再生ファンドがこれに応じ、800百万円を出資することで対象企業株式を200株取得しました。

③事業再生ファンドの下で事業の再生がうまくいき、大幅な経常黒字を確保できる体質となり、5年後に上場を果たし、事業再生ファンドは保有していた200株をすべて市場で売却し、大きなキャピタルゲインを得ることができました。

デット投資

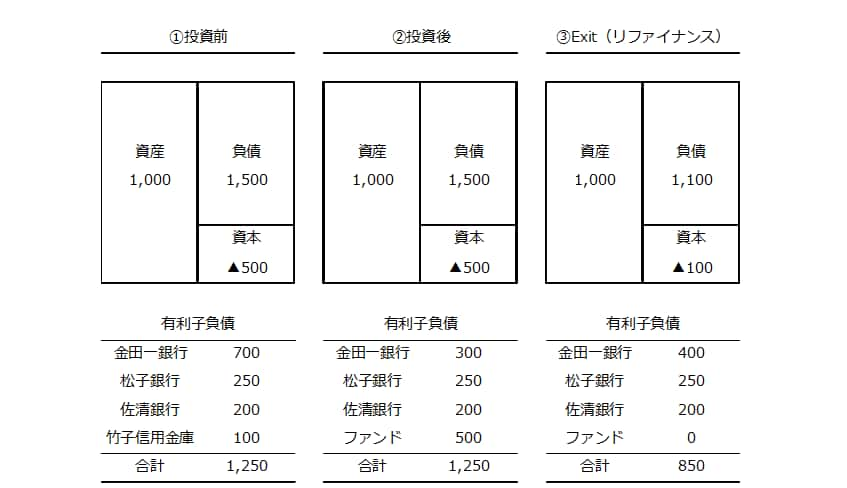

山陰地方に、過剰債務に苦しんでいる某老舗名門企業があって、犬神家一族によって100%所有されています。

メイン銀行の意向で、その有する貸出債権を事業再生ファンドへ時価で譲渡して、3年後に業況を改善した上で、リファイナンスの融資を実行し、この時に有利子負債を改善後の予想EBITDAの10倍程度の850百万円とする方向で再生スキームを描くこととなりました。

①投資前の時価純資産は▲500百万円、経常赤字の状態が継続していて新規の融資も困難な状況で債務者区分は破綻懸念先でした。

②再生スキームには乗りたくないと駄々をこねた竹子信用金庫の債権100百万円と、メイン銀行の金田一銀行の債権400百万円の、合わせて500百万円を時価で事業再生ファンドが買い取りました(買取金額150百万円)。

メイン銀行の金田一銀行はじめ、松子銀行、佐清銀行の債務については元本返済停止、利払いのみとし、ファンドへの元本返済だけを行うこととしました。

③事業再生が順調に進んだので、3年後にメイン銀行の金田一銀行がリファイナンスを実行しました。

この時ファンドの有する債権額残高が額面で400百万円となっており、3年間で100万円の返済を実行したことになります。

ファンドはリファイナンスにあたって300百万円を債権放棄しましたので、金田一銀行のリファイナンス金額は100百万円でした。

リファイナンス後、金田一銀行400百万円、松子銀行250百万円、佐清銀行200百万円の合計850百万円の借入金で再スタートを切ることとなりました。

債務免除の金融支援により、債務超過額も▲100百万円まで圧縮され、数年で解消することが可能となりました。

事業再生ファンドは、額面500百万円の債権を時価150百万円で購入し、最終的に300百万円の債権放棄をしたことで、200百万円を回収したことになり、差額の50百万円が債権への投資による収益(投資利回り33.3%/3年間)となります。

事業再生ファンドを使った事業再生の本質は、債権を保有している金融機関の実質的な債務免除です。

直接債務免除することをせずに、保有する貸出債権を時価で事業再生ファンドへ売却することで債権売却損を計上していることになります。

直接免除方式ですと、債権放棄が寄付金に該当するかどうかの税務的な検討が必要となるケースもあって、税務リスクを抱えたままで債権放棄をするよりは、債権の時価での売却によってほうがそういった税務リスクからも解放されることとなって、金融支援を実施しやすいということになります。

債権放棄に銀行が応じる可能性については、下記の記事を参考になさってください。

事業再生における債権放棄の話が半沢直樹でもテーマになっていたけれども、我々のような中小企業でも債権放棄を銀行にお願いすることは可能なのだろうか。銀行はその要請を受けて真摯に検討してくれるのだろうか。こんな経営者のお悩みにズバリ回答します。

事業再生ファンド等への債権の譲渡価格の決まり方については下記の記事を参考になさってください。

銀行からサービサーや事業再生ファンドへ債権が譲渡される時に、その債権評価はいったいどのように行われているのだろう。安く買っているのは想像がつくけど、評価方法を知って債権の売却額の概算を算定できれば、サービサーとも上手に交渉できて有利だよね。

再生ファンドは桃源郷

銀行があなたの会社に対する貸出債権を事業再生ファンドに売却したというような場合には、もうこれでおしまいだとか思い込んで、事業継続を諦めてしまう経営者の方もいらっしゃるようですが、それは大きな間違いであり、再生ファンドやサービサーに債権が譲渡されたならば、それはとてもラッキーなのであり、喜ぶべきなのです。

銀行があなたの会社に対する貸出債権を事業再生ファンドに売却したというような場合には、もうこれでおしまいだとか思い込んで、事業継続を諦めてしまう経営者の方もいらっしゃるようですが、それは大きな間違いであり、再生ファンドやサービサーに債権が譲渡されたならば、それはとてもラッキーなのであり、喜ぶべきなのです。

なぜならば、銀行は、債権の譲渡損という痛手を被ってでも、事業再生の機会を債務者に与えてあげたいという気持ちで、事業再生ファンドへ債権を譲渡し、再生ファンドやサービサーは多くの場合、額面額よりも安い金額で債権の譲渡を受けているものなので、債務者側が再生ファンドやサービサーと交渉をすれば、一定金額の債務免除にも応じてもらええる可能性が高いからです。

また、銀行が債権者のままでしたら、返済を止めると延滞扱いになって不良債権化し、その後はいろいろと面倒くさいことが多々生じますが、事業再生ファンドへ債権を譲渡してもらった後は、返済についてもいろいろと融通をきかせてくれるものだからです。

さらに、事業再生ファンドやサービサーは多くの場合、親身になって債務者企業の事業再生の相談にも乗ってくれます。

回収ばかりを急いで、債務者企業の事業をないがしろにするような仕事をすれば、地域での評判がビジネスにとってとても重要な銀行から次の案件にお声がかからなくなってしまいますからね。

このように、事業再生ファンドは事業再生に真摯に取り組む企業にとっては、まさに桃源郷なのです。

以上から、事業再生ファンドへ自社向けの貸出債権が譲渡されたからとって、何も悲観することはなくて、事業再生を進めやすくなる環境が整ったと前向きに考えるべきなのです。

そのような場合には、事業再生ファンドに相談しながら、貴社の事業再生のスピードを上げていきましょう。

とはいうものの、事業再生ファンドは貴社と利害が対立する存在である債権者であることには変わりはないので、再生ファンドの担当者と貴社との間に立って様々な利害調整機能を発揮して、貴社に利益を導いてくれる経験豊富な事業再生の専門家は必須となるでしょう。

サービサーについては、下記の記事を参考になさってください。

サービサーってよく耳にする言葉だけど、事業再生においていったいどんな役割を果たしているプレーヤーなのかよくわからない。サービサーが再生実務に置いて果たしている役割について詳しく教えてほしい。こんなお悩みをお持ちの経営者の方向けの記事です。

事業再生コンサルタントについては、下記の記事を参考になさってください。

企業再生のコンサルタントに相談をして、様々な問題の解決に向けてアドバイスが欲しいのだけれど、企業再生コンサルタントって、なんだか古臭いイメージがあるから、現代的なマーケティングや、ウェブ・マーケティングの指導なんかもしてもらえるのかな。

事業再生に取組むにあたって相談するべき専門家の選び方については、下記の記事を参考になさってください。

事業再生に取り組むにあたって誰に相談すればいいのだろう。再生支援協議会に行くと会計士や税理士を紹介してもらえるそうだけど、それで本当に事業再生は成功するのかな?こんなお悩みをお抱えの経営者の方は必見です。誰に相談するべきかがわかります。