事業再生に取り組み始めて、計画を進めるにあたっては資金が必要なんだけど、信用保証協会に何かいい保証メニューはないものだろうか。

そして、資金調達もうまくできて、事業再生でやるべきことについて経営の専門家に相談しながら進められたらいいんだけどな。

こんなお悩みを抱えた経営者の方は意外と多そうです。

信用保証協会は事業再生のための保証メニューをたくさん用意してくれていますが、信用保証協会のウェブサイトを見に行ってもなかなかわかりづらいですよね。

そこで、この記事では、事業再生のための保証メニューをまとめて取り上げて解説していますので、自社の目的にあった保証メニューを選ぶ手助けになることと思います。

本記事は20年以上に渡って中堅・中小企業の事業再生に関わり、200件超の事業再生案件に関与して、マーケティングと管理会計と組織再編の力で再生に導いてきた事業再生のプロである公認会計士が書きました。

至れり尽くせりの保証メニューです

信用保証協会の保証メニューを見ればわかりますが、国は中小企業の事業再生を後押しする保証制度をたくさん準備してくれています。

信用保証協会の保証メニューを見ればわかりますが、国は中小企業の事業再生を後押しする保証制度をたくさん準備してくれています。

経営改善レベルの資金支援から、事業再生レベルの資金支援まで、また、事業再生レベルでも、私的整理用と法的整理用に分けて各々保証制度を準備していたり、廃業支援に関する保証制度もあり、さらには一度廃業した人への再チャレンジ資金までサポートしてくれています。

どの保証メニューを選ぶべきかは、資金の目的によって異なりますが、保証協会の保証を使って必要資金を調達しながら、認定支援機関などからの経営に関するアドバイスを得て、事業構造をも変えて強い会社を作ることも視野に入れていらっしゃるならば、「経営力強化保証」など宜しいのではないかと思います。

事業再生に対する信用保証協会の取組

信用保証協会は、様々な事業再生関連の保証を用意して中小企業者等の事業再生の後押しを行っています。

信用保証協会は、様々な事業再生関連の保証を用意して中小企業者等の事業再生の後押しを行っています。

まずは、事業再生支援制度から見ていきましょう。

事業再生支援制度

中小企業庁が、「事業再生支援制度」と呼んでいる保証の枠組みには、事業再生保証制度(DIP保証制度)と事業再生円滑化関連保証制度(プレDIP保証制度)の2つがあり、これらはそれぞれ対象者と支援内容が異なります。

この事業再生支援制度は、民事再生法などの法的手続や、中小企業再生支援協議会等の国の公的機関を利用した私的整理手続による事業再生の途上にある中小企業に対し、信用保証協会が民間の金融機関からの融資に対して保証を行うことで、事業再生の円滑な進捗を図る制度です。

事業再生保証制度(DIP保証制度)

法的な再建手続きを行う中小企業者への融資に対して、信用保証協会が保証を行うことにより、中小企業者の事業の再建の円滑な進捗を図り、もって経済の活性化に資することを目的とする一般保証制度です。

この制度は、民事再生法等の手続きの申し立てから手続きの開始決定までに申し込まれた融資についても利用できます。

ここで、DIPとはDebtor in possession(占有を継続する債務者)の頭文字をとった略語であり、法的整理を申し立てた後も旧経営陣が会社に残って再建に当たっている事実を指すものです。

そして、Dipファイナンスとは、そのような法的生理で経営再建中の企業に対して行う融資のことを指しますが、ここでいうDIP保証とは、そういったDipファイナンスに対して信用保証協会が債務保証を行うことを指しています。

次の1.、2.、3のいずれにも該当する中小企業者が、支援の対象となります。

- 次の①、②のいずれかに該当する債務者

① 民事再生法(経営者の続投が可能な法的整理)または会社更生法(経営者の続投が不可能な法的整理)による手続きを行っている債務者

②民事再生法(平成11年法律第225号)第188条第1項の規定に基づき、裁判所から再生手続終結の決定を受けた債務者(再生計画が遂行された場合や、その他の経済産業省令で定める場合を除く) - 裁判所による再生計画の認可または更生計画の認可の決定が確定した後3年を経過していない債務者

- 次の①及び②のいずれにも該当する方

①金融機関からの融資についての内諾や取引先からの取引継続の支援が得られており、事業そのものの再建に合理的な見通しが認められていること

②借入金等の債務の償還が高い確率で見込まれること

この保証は100%保証であり、資金使途は運転資金または設備資金、保証限度額2億円、保証期間10年以内、保証料率は、責任共有対象外であり年2.2%です。

また、連帯保証人は法人の場合は代表者のみ(個人の場合は原則として不要)とされ、担保は必要に応じて徴求されます。

金融機関を通じた申し込みが必要とされており、必要な添付書類は民事再生法等の手続開始申立書等となっています。

民事再生等の法的整理を申し立てて、裁判所から計画の認可の決定が下りたとしても、金融機関との通常の金融取引を行うことができないために新規の融資を得られないことと、一般商事取引事業者(仕入先)は、掛け取引を敬遠して現金払いでの取引しか認めてくれなくなりますので、このような法的整理の申立会社は急激に資金繰りが悪化することが通例です。

したがって、事業の再生に向けて必要となる資金の確保ができないことが理由で再生を断念せざるを得ない事例もこれまでに散見されていました。

アメリカなどでは1990年代に旧ケミカル銀行などが中心となってDipファイナンスの融資が拡大されましたが、日本では2001年に民事再生法を適用したフットワークエクスプレスに対して日本政策投資銀行が実施したものが我国最初のDipファイナンスとして知られていますが、その後日本でも一定の要件を満たす融資は共益債権として優先弁済を受けることを条件にDipファイナンスは一般的な融資となってきました。

しかしながら、一定の要件を満たさないDipファイナンスは共益債権化できないことから、運転資金の逼迫が原因で事業再生が進まないケースも存在するため、信用保証協会がこのDipファイナンスに対して保証をすることで、法的整理を申し立てた債務者企業の事業再生を強力にバックアップすることとなっています。

事業再生円滑化関連保証制度(プレDIP保証制度)

民事再生法等の法的手続きによることなく、私的整理によって事業再生を行う中小企業者への融資に対して信用保証協会が保証を行うことにより、中小企業者の事業再生の円滑な進捗を図り、もって経済の活性化に資することを目的とする特別保証制度です。

金融機関の支援の内諾が得られており、事業の再建に合理的な見通しが認められ、次の①および②のいずれかに該当する中小企業事業者を対象としています。

①特定認証紛争解決手続(事業再生ADR)によって事業再生を図ることを企図している債務者。

②中小企業基盤整備機構や認定支援機関(中小企業再生支援協議会等)の指導又は助言を受け事業再生を図ろうと企図している債務者。

Dip(=Debtor in possession=法的整理申立後も占有を継続する債務者)の状態に至る前の私的整理のフェーズにある企業に対する融資を債務保証するということから、プレDIPという言葉遣いになっています。

この保証は80%保証の部分保証であり、保証限度額2億8千万円、保証期間3年以内、保証料率は、責任共有保証料率であり年1.76%です。

また、連帯保証人は法人の場合は原則として代表者のみ(個人の場合は不要)、担保は必要に応じて徴求されます。

金融機関を通じた申し込みが必要であり、必要な添付書類は下記に記載のとおりです。

- 特定認証紛争解決事業者(法務大臣の認証を受けた民間紛争解決手続を行う事業者のうち、一定の要件を満たすものとして、経済産業大臣の認定を受けた者)が手続を実施していることが確認できる書面

- 中小企業基盤整備機構や認定支援機関(中小企業再生支援協議会等)が事業再生計画の作成について指導、助言を開始したことを証する書面等

このように、信用保証協会が事業再生を強力にバックアップするための保証制度が、法的整理および私的整理の双方において準備されていますが、これら2つの事業再生支援制度以外にも、信用保証協会には、中小企業の事業再生を後押しする多様な保証制度があります。

では、1つずつ見ていきましょう。

事業再生を後押しするその他の保証制度

事業再生計画実施関連保証(通称:経営改善サポート保証)

産業競争力強化法に規定されている認定支援機関の指導又は助言を受けて作成した事業再生計画等に従って、中小企業者が事業再生を推し進めるにあたって必要となる資金調達を支援することによって、中小企業者の事業再生が着実に進むことを目的とする特別保証制度です。

「経営サポート会議」での検討等により作成した事業再生に係る計画に従って、事業再生を行う中小企業者の資金調達を支援することにより、中小企業者の事業再生の着実な進捗を図り、中小企業の活力の再生を図ることを目的とします。

以下のいずれかの計画(当該計画に係る債権者全員の合意が成立したものに限る。)に従って事業再生を行い、金融機関に対して計画の実行及び進捗の報告を行う中小企業が対象者となります。

- 独立行政法人中小企業基盤整備機構の指導又は助言を受けて作成された事業再生の計画

- 中小企業再生支援協議会(産業復興相談センター含む)の指導又は助言を受けて作成された事業再生の計画

- 特定認証紛争解決手続に従って作成された事業再生計画

- 株式会社整理回収機構が策定を支援した再生計画

- 株式会社地域経済活性化支援機構(Revic)が再生支援決定を行った事業再生計画

- 株式会社東日本大震災事業者再生支援機構が支援決定を行った事業再生計画

- 私的整理に関するガイドラインに基づき成立した再建計画

- 個人債務者の私的整理に関するガイドラインに基づき成立した弁済計画

- 自然災害による被災者の債務整理に関するガイドラインに基づき作成された計画であって、特定債務等の調整の促進のための特定調停に関する法律に基づく調停における調書(同法第17条第1項の調停条項によるものを除く。)又は同法第20条に規定する決定において特定されたもの

- 独立行政法人中小企業基盤整備機構が法第133条に規定する出資業務により出資を行った投資事業有限責任組合が策定を支援した再建計画

- 経営サポート会議(信用保証協会や債権者たる金融機関等の関係者が一堂に会し、中小企業ごとに経営支援の方向性、内容等を検討する場)による検討に基づき作成又は決定された事業再生の計画

上記の事業再生計画等は、債権者の間で合意形成がなされており、申込人う債務者企業の経営の現状、それを踏まえた上で適切に設定された課題の明示、さらには、その課題を踏まえた改善に向けた具体策が選択されており、計画期間中の各事業年度の収支計画および計画終了時の定量目標、ならびにその達成に向けた具体的な行動計画が記載されている必要があります。

資金使途は、事業再生計画等に盛り込まれている事項の実施に必要な資金に限定されており、再生計画等に記載のない事項の実施に向けることは許されていません。

保証限度額2.8億円(うち無担保8,000万円)、保証期間は一括返済1年以内、分割返済15年以内(据置期間1年以内)、保証料率は責任共有保証料率で0.8%(責任共有制度の対象外の場合は1.0%)と通常よりも低い保証料率となっています。

また連帯保証人は原則として代表者のみ、担保は必要に応じて徴求されることとされています。

経営力強化保証

国が認定する中小企業診断士、税理士などの専門家(認定支援機関)の協力のもとで経営を改善し、経営力の強化を図ることを目的とした保証制度です。

事業計画を策定し実行した上で、さらに金融機関へ四半期毎に進捗を報告することを条件として、通常の信用保証料率区分より一区分低い料率の適用を受けることができます。

対象事業者は、金融機関および認定支援機関の支援を受けつつ、自ら事業計画の策定ならびに計画の実行および進捗の報告(四半期ごと)を行う中小企業者です。

中小企業の多くが様々な経営上の問題を抱えていますが、中小企業自身がその問題に気付き、問題を解消して経営力の強化を図りたいと思っても、その問題を解消するためにはある程度のまとまった資金が必要だったりすることは往々にしてあります。

しかし、経営が悪化していて債務者区分も低位である状況では、銀行の融資に対する姿勢が消極的であることが多く、資金調達がスムーズにいかないことはよくあることです。

そのような悩みを抱えた中小企業にとっては、この経営力強化保証制度はとても役立つ保証制度といえるでしょう。

この制度を利用するメリットとして、銀行と認定支援機関の協力を仰ぎながら経営改善に取り組むことで、信用保証協会からは保証料の減免(概ね-0.2%)の支援を受けることができる点です。

保証限度額2億8,000万円(普通保証2億円、無担保保証8,000万円)で、資金使途は、事業計画の実施に必要な事業資金に限られます。

保証期間は、一括返済の場合1年以内、分割返済の場合は運転資金5年以内、設備資金7年以内とされていますが、本保証制度によって保証付きの既往借入金を借り換える場合は10年以内となっています。

なお、据置期間はそれぞれ1年以内です。

必要添付書類は、通常の信用保証協会を利用する場合の書類以外に以下の書類が必要とされています。

・「経営力強化保証」申込人資格要件等届出書

・事業計画書(申込人が策定したもの)

・認定支援機関による支援内容を記載した書面(事業計画書に記載されている場合は不要)

借換保証

既存保証を借り換えることによって中小企業者の返済負担の軽減を図り、資金繰りの改善、経営の安定化を図る保証制度です。

既存の保証付き融資に、どのタイプの保証が付いていたか、また、どのタイプの保証に借り換えるのかで下記の3タイプがあります。

(1)緊急保証を借換える場合

緊急保証とは、景気の悪化の影響を受けて資金繰りが悪化した中小企業を支援する目的で、金融機関から融資を受ける際に一般保証とは別枠で、無担保保証で8,000万円(借り手の状況によっては、8,000万円を超える無担保保証にも対応)、普通保証で2億円まで信用保証協会の100%保証を受けることができる緊急の保証制度であり、平成20年10月31日に開始された原材料価格高騰等緊急保証、平成21年4月27日に開始された緊急保証、平成22年2月15日に開始された景気対応緊急保証が含まれます。

この緊急保証を借換える場合、セーフティネット保証(経営安定関連保証)の利用要件に合致する場合と、合致しない場合があります。

- セーフティネット保証(経営安定関連保証)の利用要件に該当し、以下の要件を満たす方は、セーフティネット保証に借換えることが可能です。

①保証申込時点において、緊急保証に係る既往借入金の残高があること。

②適切な事業計画を有していること。

③中小企業信用保険法第2条第5項各号のいずれかの規定に基づいた市町村長の認定書を有すること。 - セーフティネット保証(経営安定関連保証)の利用要件に該当しない方は、一般保証による借換えることが可能です。

(2)一般保証、セーフティネット保証(緊急保証を除く)、中小企業金融安定化特別保証を借換える場合

中小企業金融安定化特別保証とは、平成9年秋に大手金融機関の経営破綻等を契機に金融システム不安が高まり、未曾有の信用収縮が発生したため、臨時異例の措置として、信用保証協会が行う保証について総額30兆円の特別の保証枠を設けて実施したものです。

この特別保証(中小企業金融安定化特別保証制度)は、平成13年3月末をもって終了しましたが、その保証承諾実績は、累計で約172万件、約28兆9千億円に達しました。

- セーフティネット保証(経営安定関連保証)の利用要件に該当し、以下の要件を満たす方は、セーフティネット保証に借換えることが可能です。

①保証申込時点において、一般保証、経営安定関連保証(緊急保証を除く)、又は中小企業金融安定化特別保証に係る既往借入金の残高があること。

②適切な事業計画を有していること。

③中小企業信用保険法第2条第5項各号のいずれかの規定に基づいた市町村長の認定書を有すること。 - セーフティネット保証(経営安定関連保証)の利用要件に該当しない方は、一般保証による借換えることが可能です。

(3)条件変更改善型借換保証による借換え

「条件変更改善型借換保証」は、保証付きの既往借入金について返済条件の緩和を行っている中小企業者を対象とする全国統一の保証制度です。

金融機関および認定支援機関の支援を受けながら、経営改善の見込まれる事業計画を策定することを前提に、保証付きの既往借入金を借り換えられる一般保証制度です。

中小企業ならば、信用保証協会の保証付きの融資を受けているケースは多く、また昨今の不安定な経済環境の中での資金繰りの問題から、信用保証協会の保証付き融資の返済額を軽減してもらっている中小企業もとても増えています。

しかし、リスケを受けているがそれでも返済が苦しい、あるいはリスケをうけているが、今後は経営改善が大いに見込まれるため前向きな追加資金が必要だ、そのような状況にある中小企業に対して金融支援する保証制度になります。

当協会の通常の申込人資格要件のほか、次の①から③の要件を満たす中小企業者が対象となります。

①保証申込時点において、当協会の保証付既往借入金の残高があること。

②①の既往借入金の全部または一部について返済条件の緩和を行っていること。

③金融機関および認定経営革新等支援機関の支援を受けつつ、自ら事業計画の策定ならびに計画の実行および進捗の報告を行うこと。

保証限度額は2億8,000万円で、対象資金は事業資金(保証付きの既往借入金の返済資金のほか、事業計画の内容に応じて当該返済資金以外の事業資金(新規融資分)を含めることが可能です。

保証期間は15年以内(据置期間1年以内を含む)で、新規融資分を含む借換えの場合には据置期間は2年以内となっています。

通常の申込書類のほか、状況説明書、事業計画書、認定支援機関により支援内容を記載した書面(事業計画に記載されている場合は不要)が必要です。

セーフティネット保証(経営安定関連保証)

セーフティネット保証制度とは、経営安定関連保証制度とも呼ばれ、中小企業信用保険法で定められた種々の要因によって、安定的な経営に支障が生じている中小企業者に対し、信用保証協会を通じて、一般保証(最大2.8億円)とは別枠の保証限度額を設けることにより、民間金融機関からの資金調達の円滑化を図り経営の安定化を促進する制度です。(中小企業信用保険法第2条第5項)

危機関連保証

危機関連保証制度とは、内外の金融秩序の混乱その他の事象が突発的に生じたため、全国的な資金繰りの状況を示す客観的な指標である資金繰りDI等が、リーマンショック時や東日本大震災時等と同程度に短期かつ急速に低下することにより、我が国の中小企業について著しい信用の収縮が全国的に生じていることが確認でき、国として危機関連保証を実施する必要があると認める場合に、実際に売上高等が減少している中小企業者を支援するための措置です(平成30年4月1日施行)。

セーフティネット保証(経営安定関連保証)と危機関連保証の詳細については、下記の記事を参考になさってください。

セーフティネット保証とやらがあるようだが、新型コロナの影響による資金繰り悪化に対しても使えるのだろうか。企業は様々な外的要因によって経営の危機に見舞われるが、この保証はどういった危機に対応できるのかも教えてほしい。こんな悩みに回答します。

求償権消滅保証

求償権消滅保証とは、信用保証協会の保証付き融資の返済が何らかの理由により滞り、最終的に代位弁済に至った結果、新たな借入等を行うことができなくなった債務者企業に対して、一定の要件を満たす場合に、求償債務を消滅するために行う保証制度をいいます。

信用保証協会の保証付き融資の返済が滞って代位弁済となってしまった場合には、信用保証協会に対して求償債務を負担することになります。

そして求償債務が存在する間は、新しい融資を受けることはできないため、実質的に資金調達が不可能な状態に長期間にわたって置かれてしまうことになります。

このような状態を放置したままでは、資金調達がネックとなって債務者企業の早期の再生を促すことは難しくなります。

そこで、求償債務を民間金融機関からの新しい融資によって信用保証協会へ一括で弁済するための保証が、求償権消滅保証となります。

求償権消滅保証の詳細については、下記の記事を参考になさってください。

信用保証協会が代位弁済に至ると、企業は保証協会に対して求償債務の返済を行うことになります。そして、求償債務が残っている間は、新規の借入を起こすことは全く不可能となりますが、求償権消滅保証を使うことでそういった状態から脱却することが可能です。

代位弁済の詳細については、下記の記事を参考になさってください。

信用保証協会の代位弁済が行われた場合には、その後は誰に対してどのように返済していけばいいのだろう。また、代位弁済が行われた後でも、銀行から新規の借入は依然と同じようにできるのだろうか。事業再生を進めていく中で、新たな資金も必要だろうしね。

金融機関連携型事業性評価融資保証

平成29年6月に成立した「中小企業の経営の改善発達を促進するための中小企業信用保険法等の一部を改正する法律案」を受けて、信用保証協会と金融機関とが連携した支援を行えるように保証協会法の改正も実施した上で、新たに設けられた一般保証制度です。

信用保証への過度な依存が進んでしまうと、金融機関にとっては、事業性評価融資やその後の期中管理・経営支援への動機が失われるおそれがあるとともに、中小企業にとっても資金調達が容易になることから、かえって経営改善への意欲が失われるといった副作用も指摘がされており、こうした副作用を抑制しつつ、中小企業の経営改善や生産性向上を一層進めていくための仕組みを構築することが必要です。

こうした考えの下で、信用保証協会と金融機関との連携を法律上に位置づけ、中小企業のそれぞれの実態に応じて、プロパー融資(信用保証なしの融資)と信用保証付き融資を適切に組み合わせ、信用保証協会と金融機関が柔軟にリスク分担を行っていくべく、信用保証協会と金融機関との間で更なる連携を図っています。

また、実効性を担保するため、信用保証協会向けの監督指針にもリスク分担について明記し、各信用保証協会・各金融機関のプロパー融資の状況等について情報開示(見える化)を行うとともに、今般の改正趣旨が現場レベルで浸透しているかという視点からのモニタリングを行います。

金融機関が作成した事業性評価に基づく保証であり、長期の事業資金のための保証です。

保証限度額は8,000万円(無担保)、保証期間は10年以内、責任共有保証利率は0.45%~1.9%です。

事業性評価の詳細については下記の記事を参考になさってください。

事業性評価なるものが、金融検査マニュアルの廃止に伴って金融行政の前面に躍り出てきたけれど、事業性評価っていったい何なのか、また、それは中小企業経営にとって役立つものなのか、役立つのなら何をするべきかも教えてほしい。こんなお悩みに回答します。

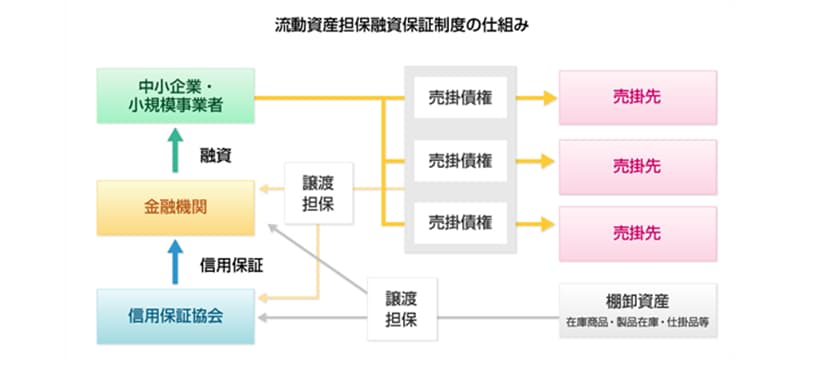

流動資産担保融資保証制度(ABL保証)

流動資産担保融資保証制度(ABL保証)とは、2007年の中小企業信用保険法改正によって創設された制度であり、中小企業・小規模事業者の方が自ら有する売掛債権や棚卸資産を担保として金融機関から借入を行う際に、信用保証協会が保証を行う保証制度です。

これにより、中小企業の資金繰りの円滑化・多様化が図られることが期待されています。

従来から中小企業の資金調達は不動産担保に依存し、事業活動の中で生じ、営業循環過程にある棚卸資産や売掛債権等の流動資産は十分に活用されていませんでした。

そこで、信用保証協会では、従来のように不動産担保に過度に依存した融資実務を打破し、企業が保有するその他の資産を活用した融資実務の醸成への取組を推進してきた結果、2007年8月から売掛債権担保融資保証制度を拡充して、流動資産担保融資保証制度(ABL保証)の取り扱いを開始しています。

保証割合80%の部分保証で、保証限度額は2億円(金融機関からの借入限度額は2億5千万円)であり、保証期間は、根保証の場合は1年間、個別保証の場合は1年以内となっています。

連帯保証人として、法人の代表者のみが徴求され、担保の対象となるものは流動資産(売掛債権および棚卸資産)のみです。

ただし、個別保証の場合は、売掛債権のみが対象となります。

信用保証料率は、借入極度額・借入金額に対し年0.68%です。

これまでも売掛債権等の流動資産を担保にした融資(ファクタリング)は存在していましたが、債務者が上場企業である等、一定の信用を持つ企業しか売掛金担保融資の対象とはならず、多くの中小企業が使いやすいものではありませんでした。

そういった中で、信用保証協会が開始した流動資産担保融資保証制度は、官公庁を含む国内の事業者に対する売掛債権(売掛金債権、割賦販売代金債権、運送料債権、診療報酬債権、その他の報酬債権、工事請負代金債権)、または事業により生じる、決算書に計上される(予定を含む)棚卸資産(在庫商品、仕掛品、原材料)が対象となることから、多くの中小企業者が利用できる保証制度となっており、これまで活用することができなかった流動資産の有効活用が実現できることとなりました。

なお、棚卸資産を担保とする場合は、動産の譲渡登記をすることができるものに限定されていることには注意が必要です。

小口零細企業保証制度

2007年9月から開始された責任共有制度の実施に伴い、金融環境の変化による影響を受けやすい小規模企業者を対象として創設された責任共有制度対象除外となる保証制度です。

対象となる事業者は、以下の中小企業信用保険法第2条第3項に定める小規模企業者であり、具体的には下記に記載の事業者が該当します。

(1)常時使用する従業員の数が20人(商業・サ-ビス業は5人)以下で、中小企業信用保険法施行令第1条第1項に定める業種に属する事業(以下「特定事業」という。)を行う事業者

(下記(2)に掲げる事業者を除く。)

(2)常時使用する従業員の数が業種ごとに中小企業信用保険法施行令第1条の2に定める数(宿泊業、娯楽業について20人)以下で、特定事業を行う事業者

(3)事業協同小組合で、特定事業を行う事業者又はその組合員の3分の2以上が特定事業を行う事業者

(4)特定事業を行う企業組合で、その事業に従事する従業員の数が20人以下の事業者

(5)特定事業を行う協業組合で、常時使用する従業員の数が20人以下の事業者

(6)医業を主たる事業とする法人で、常時使用する従業員の数が20人以下の事業者(上記(1)から(5)に掲げる事業者を除く。)

保証限度額は2,000万円(既存の信用保証協会保証付融資残高と合計して2,000万円以内)で、原則として法人代表者以外の保証人は不要であり、担保も原則として不要、保証期間と信用保証料率は各信用保証協会が定めるものとしています。

これまで保証協会の保証付き融資が弁済不能に陥った場合には、回収不能額は全て保証協会の負担とされていましたが、民間の金融機関が自ら融資先の事業を評価し、リスクをとって貸し出すという銀行本来の目利き能力の著しい低下が懸念される中、また、国民の税金を民間の金融機関の損失補填に利用するモラルハザードの問題もあることから、2007年9月より、一定の融資リスクを民間の金融機関に負担させる責任共有制度が開始されています。

民間の金融機関からすれば、それまでは信用保証協会に融資リスクを転嫁できたことから実行できていた小規模で信用力に乏しい零細企業への融資は実行しにくくなります。

そこで、そういった小規模零細企業者への貸し渋りが生じることがないように、責任共有制度の実施に合わせて導入された保証メニューが小口零細企業保証制度となります。

責任共有制度についての詳細は、下記の記事を参考になさってください。

責任共有制度は、信用保証協会と金融機関との間で保証付融資について融資リスクを分担しあう制度であり2007年に導入されましたが、その導入によって国が目指したものは何でしょうか。責任共有制度は、実は金融機関の事業性評価と密接な関係にあるのです。

特定社債保証制度

特定社債保証制度は、社債(私募債)の発行により資金調達の円滑化を図り、資本市場から直接に長期の資金調達を行う中小企業・小規模事業者の方のための保証制度です。

対象となる事業者は、以下の基準(1)~(3)について、aの要件を満たす中小企業・小規模事業者の方で、bまたはcのいずれかを満たし、かつ、dまたはeのいずれかを満たす者となります。

| 項目 | 基準(1) | 基準(2) | 基準(3) | 充足要件 |

| (a)純資産額 | 5千万円以上 3億円未満 |

3億円以上 5億円未満 |

5億円以上 | 必須要件 |

| (b)自己資本比率 | 20%以上 | 20%以上 | 15%以上 | ストック要件 (1つ以上充足) |

| (c)純資産倍率 | 2.0倍以上 | 1.5倍以上 | 1.5倍以上 | ストック要件 (1つ以上充足) |

| (d)使用総資本事業利益率 | 10%以上 | 10%以上 | 5%以上 | フロー要件 (1つ以上充足) |

| (e)インタレスト・ガバレッジ・レーシオ | 2.0倍以上 | 1.5倍以上 | 1.0倍以上 | フロー要件 (1つ以上充足) |

保証限度額は4億5千万円(保証割合が80%であることから、発行価額の限度額は5億6千万円)であり、セーフティネット保証(経営安定化保証)を除く普通保証、無担保保証および本保証の合計は5億円以下を限度とし、取扱金融機関との共同保証とされています。

連帯保証人は不要であり、担保は必要に応じて徴求されます。

保証期間は7年以内であり、信用保証料率は社債総額に対して0.45%~1.9%で発行形式は振替債とされています

自主廃業支援保証

自主廃業支援保証とは、事業譲渡等による事業継続が見込めず、自主的な廃業を選択するそのために必要となる事業資金の調達を支援することを目的とする保証制度です。

本制度の対象者は、現在事業を行っており、1~3のすべてに該当する中小企業者です。

1. 事業譲渡や経営者交代等による事業継続が見込めず、自ら廃業を選択する事業者。

2. 直近決算が実質的に債務超過でなく、完済が求められる債務について事業清算により完済が見込める事業者。

3. バンクミーティング等(債権者たる金融機関等の関係者が当該申込人への支援の方向性、内容等を検討する場)により合意に至った廃業計画書に従って、計画の実行および進捗の報告を行うことが可能な事業者。

資金使途は、廃業計画の実施に必要となる事業資金に限られ、保証限度額は3,000万円、保証期間は1年以内(かつ、終期は法人の解散予定日より前)、信用保証料率は0.45~1.90%です。

連帯保証人は代表者を除き原則不要であり、担保は必要に応じて徴求されます。

廃業の詳細については下記の記事を参考になさってください。

廃業手続きを賢くやる方法ってあるのかな。会社の借金の個人保証をしているし、自宅も担保に入れているから、全部取られちゃって、住むところもなくなるな・・・そんな悩みを抱えて経営者の皆さん、安心してください。いい方法があるんです。

再挑戦支援保証

産業競争力強化法(平成25年法律第98号)に基づき、過去の事業で失敗した経験を生かして、何度でも事業に再チャレンジする事業者を支援することを目的に創設された特別保証制度です。

対象事業者は、次の(1)または(2)のいずれかに該当する事業者となります。

(1)事業を営んでいない個人であって、

- 1ヶ月以内(認定特定創業支援事業の支援を受けた場合は、6ヶ月以内)に新たに事業を開始する具体的な計画を有する事業者。

- 2ヶ月以内(認定特定創業支援事業の支援を受けた場合は、6ヶ月以内)に新たに会社を設立し、当該会社が事業を開始する具体的な計画を有する事業者。

- 事業を開始した日以後5年を経過していない方のうち、次の1~2のいずれかに該当する事業者。

- 過去に自らが営んでいた事業をその経営の状況の悪化により廃止した経験を有する事業者。

- 過去に経営の状況の悪化により解散した会社の当該解散の日において当該会社の業務を執行する役員であった事業者。

(2)事業を営んでいない個人により設立された会社であって、その設立の日以後5年を経過していない方のうち、次の1~2のいずれかに該当する事業者。

1.当該会社を設立した個人が過去に自らが営んでいた事業をその経営の状況の悪化により廃止した経験を有する事業者。

2.当該会社を設立した個人が過去に経営の状況の悪化により解散した会社の当該解散の日において当該会社の業務を執行する役員であった事業者。

(注):事業を営んでいない方による開業に限られ、いわゆる法人成は対象となりません。

資金使途は、運転資金または設備資金、保証限度額は2,000万円(創業関連保証との合算)であり、保証期間は10年以内(据置期間1年以内)、保証料率は、責任共有対象外であり、年1%です。

また、連帯保証人は法人の場合は代表者のみ(個人の場合は原則として不要)で、担保も不要です。

経営力強化保証がおすすめです

ここまで見てきたように、国は中小企業の事業再生を後押しする保証制度をたくさん準備してくれています。

ここまで見てきたように、国は中小企業の事業再生を後押しする保証制度をたくさん準備してくれています。

経営改善レベルの資金支援から、事業再生レベルの資金支援まで、また、事業再生レベルでも、私的整理用と法的整理用に分けて各々保証制度を準備していたり、廃業支援に関する保証制度もあり、さらには一度廃業した人への再チャレンジ資金までサポートしてくれています。

逆に言えばメニューが多すぎて、似たような保証制度もあり、どれを選ぶべきかわからないという経営者の方も多いかもしれません。

どういった目的で資金調達をするのかにもよりますが、保証協会の保証を使って必要資金を調達しながら、認定支援機関などからの経営に関するアドバイスを得ることも自社の今後の取って必要とお考えであるならば、「経営力強化保証」など宜しいのではないかと思います。

ただ、認定支援機関に登録している士業の先生方の中でも、経営に関するアドバイスが実質的に可能な方は限られますので、その選考には十分注意されてください。

認定支援機関についての詳細は下記の記事を参考になさってください。

認定支援機関(経営革新等支援機関)に登録している専門家には、税理士がとても多いんだけど、事業再生のスキルは身に付けているのかな。当社の事業再生を認定支援機関の税理士にまかせても大丈夫だろうか。経営者のこんなお悩みをズバリ解決します。

事業再生の専門家の選び方については下記の記事を参考になさってください。

事業再生に取り組むにあたって誰に相談すればいいのだろう。再生支援協議会に行くと会計士や税理士を紹介してもらえるそうだけど、それで本当に事業再生は成功するのかな?こんなお悩みをお抱えの経営者の方は必見です。誰に相談するべきかがわかります。

事業再生と承継

事業再生を考えるにあたっては、その中に事業承継という大きなテーマを抱え込むことがここ最近は特に増えてきています。

事業再生を考えるにあたっては、その中に事業承継という大きなテーマを抱え込むことがここ最近は特に増えてきています。

事業承継が遅々として進まずに廃業を選択する中小企業事業者が多いことは報道等でも多数取り上げられているところであり、今後の日本経済の浮沈を勘案すれば、事業承継を上手く進めていくことを、事業再生の中に取り込んで考えていかねばならない時代になってきています。

事業承継が上手く進まない原因の一つに、後継者から見てその事業が魅力的に見えないことが大きな原因であると私は考えています。

したがって、事業承継に先立って、事業そのものを時代に合った構造に作り替える事業再生を実施して、時代のニーズに合致する収益性の高いビジネスに転換する必要があるのです。

事業承継が上手く進まないもう一つの大きな原因は、連帯保証の問題ですが、こちらについて経済産業省が力をいれて、事業承継時に連帯保証を外せるような仕組みづくりを多数準備しています。

そして、信用保証協会は事業再生に関する保証メニューのみならず、事業承継に関する保証メニューもたくさん用意しています。

事業再生に関するメニューと事業承継に関するメニューを使い分けて、再生資金と承継資金を同時に確保することもとても意義のあることでしょう。

事業承継に関する信用保証協会のメニューの詳細については下記の記事を参考になさってください。

事業承継で親父の会社を継ぎたいとは思うのだけど、銀行からの借入金についている連帯保証まで一緒に承継しなければならないとなると、事業承継の決断ができないよね。連帯保証を承継しなくていい方法があれば教えてほしいな。こんな悩みにお答えします。

信用保証協会に詳細については下記の記事を参考になさってください。

信用保証協会ってどんな仕組みで成り立っているのか、またどんなメリットやデメリットがあるのかをそもそも知らないな。また、保証協会の保証付き融資を受けるためのポイントがあったら教えてほしい。こんな悩みをお持ちの経営者にズバリ回答します。