金利交渉をして、金利を引き下げることなんてできるのかな?

新聞やテレビでは空前の低金利時代というようなことを盛んに言っているが、世の中の金利に合わせて当社の借入金の金利交渉して下げることはできるのかな?

これまで、銀行が提示する金利をそのまま何も疑いもせずに、言われるがまま払ってきたけど、金利交渉して金利が下がるものならばありがたい。

このように金利交渉をすること自体をとんでもないことと考えて、こんなお悩みを抱えている経営者の方は、私の経験上まだまだとても多いようです。

そこでこの記事では、金利について詳しく説明した上で、金利交渉によって金利を引き下げることは十分できるのだということをお話していきますね。

この記事を読むことで、銀行の心証を悪化させずに、金利交渉によって金利の引き下げをすることができるようになります。

本記事は20年以上に渡って中堅・中小企業の事業再生に関わり、200件以上の事業再生案件に関わって、マーケティングと管理会計と組織再編の力で再生に導いてきた事業再生のプロである公認会計士が書きました。

金利交渉をする前に知っておくべきこと

金利交渉をして金利の引き下げをすることは誰でも可能ですが、いきなり銀行の支店に乗り込んで、金利を下げてくれとお願いしても、相手は金貸しのプロですから、なかなかうまくいかず、逆に丸め込まれることになりかねません。

金利交渉をして金利の引き下げをすることは誰でも可能ですが、いきなり銀行の支店に乗り込んで、金利を下げてくれとお願いしても、相手は金貸しのプロですから、なかなかうまくいかず、逆に丸め込まれることになりかねません。

そこで、金利交渉を実施する前に最低限知っておくべきことを押さえた上で、銀行に対して金利交渉を実施して金利の引き下げを実現させましょう。

昨今の世の中の金利の状況

空前の低金利の時代といわれて久しいですが、では世の中の多くの企業は実際にどれくらいの金利で資金を銀行から調達しているのでしょうか。

下記は、2020年6月30日、日本銀行公表の「貸出約定平均金利の推移(2020年5月)」です。

さて、あなたの会社の借入金の金利と比較していかがでしょうか。

もちろん、この数値は平均金利であって、優良企業もそうでない企業もある中でのあくまで平均値なのですが、自分の会社の借入金の金利が高いなと感じた方は多いのではないでしょうか。

たとえば、2020年5月の地方銀行の平均貸出金利は0.446%ですし、同月の信用金庫であれば1.863%となっています。

この表を見るだけでも、多くの企業の経営者の方は金利交渉をする余地は多分にあるとお感じになるのではないでしょうか。

銀行のいかにも論理的な説明によって、高い金利を支払っている企業はまだまだたくさんあるようです。

貸出金利の決まり方

まず、金利交渉をする前に、そもそも金利というものはどのように決まっているのかを知っておきましょう。

融資金利は短期プライムレートにスプレッド(上乗せ)を加えて決定されています。

貸出金利=短期プライムレート(短プラ)+スプレッド(上乗せ)

短期プライムレートとは、「短プラ」という言葉で経済ニュース等で呼ばれているもので、「銀行が最優良の企業(業績が良く、財務状況も良いなど)に貸し出す際の最優遇貸出金利(プライムレート)のうち、1年以内の短期貸出の金利」を指します。

従来は、この短期プライムレートは公定歩合に連動した金利をもとに信用リスクの大きさに応じた金利を加味して決定していましたが、1989年以降は、公定歩合ではなく譲渡性預金などの市中金利に連動して決めるようになっており、現在では「新短期プライムレート」と呼ばれています。

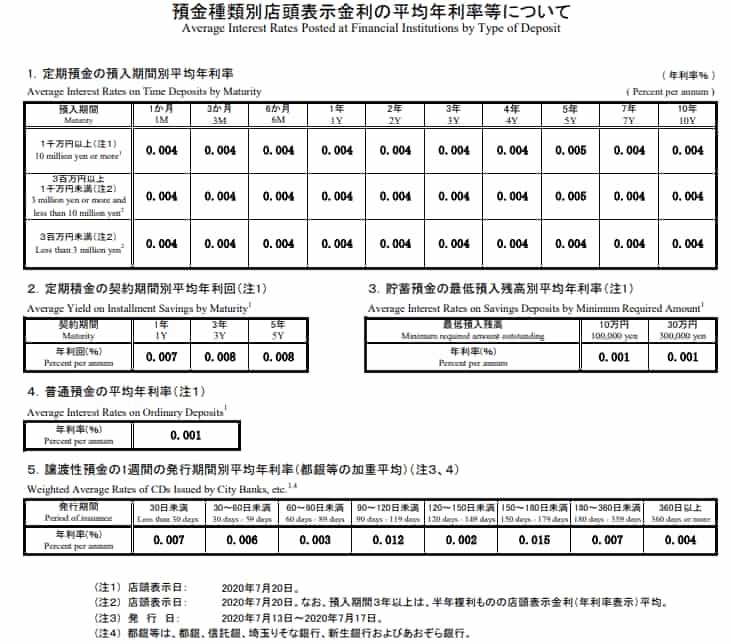

下記の表は2020年7月22日、日本銀行公表の「預金種類別店頭表示金利の平均年利率等について」の中に記載されている、「5.譲渡性預金の1週間の発行期間別平均年利率(都銀等の加重平均)」です。この表を見ればわかりますが、1年もので0.004%であり、この金利を基礎に最優良の企業への貸出金利(短期プライムレート)が決定され、さらにそこに一般の中小企業ごとのリスクが加味されて、最終的な貸出金利が決定されることになります。

次に、企業ごとの貸し出しリスクを加味したものであるスプレッド(上乗せ)は、何によって決まってくるかというと、それは各々の企業の信用格付けによって決まってきます。

| 信用格付 | 債務者区分 |

| 1格 | 正常先 |

| 2格 | 正常先 |

| 3格 | 正常先 |

| 4格 | 正常先 |

| 5格 | 正常先 |

| 6格 | 正常先 |

| 7格 | 要注意先 |

| 8格 | 要管理先 |

| 9格 | 破綻懸念先 |

| 10格 | 実質破綻先・破綻先 |

上記は、日本銀行による信用格付と債務者区分の関係を表したものであり、これによれば信用格付を10区分しています。信用格付の名称と格付区分の個数は各銀行によって微妙に異なりますが、概ね上記のような関係になっているものと思って頂いて問題ありません。

1格が最も高い格付けであり、貸し出しリスクが低いものと判定されており、その結果、スプレッド(上乗せ)部分が小さくなるので、最終的な貸出金利は低いものになります。

一方、たとえば、8格くらいにあれば、貸し出しリスクが相当高いと判断されているので、その結果、スプレッド(上乗せ)部分が大きくなり、最終的な貸出金利は高くなります。

この表を見ればわかりますが、その信用格付は何で決まるかといえば、債務者区分と呼ばれるもので決まり、その債務者区分は、債務者の財務状況(B/S)、収益力(P/L)、資金繰り等によって、債務の返済の能力を判断することによって決定されるものです。

以上のように、最終的な貸出金利の決定は、短プラ+スプレッド(上乗せ)で決定され、スプレッド(上乗せ)は、債務者の財務状況等で決定されるということです。

債務者区分については下記の記事を参考になさってください。

債務者区分は銀行が提示してくる金利と大きな関係があります。銀行に対して金利交渉を上手に行うために、債務者区分の基本的な考え方を詳しくご紹介します。これから金利交渉をしようと思案中の経営者の方は必見です。金利の引下交渉を成功させましょう。

金融検査マニュアルの債務者区分は具体的にどのように債務者を区分していたのかを詳しく教えてほしい。また、マニュアルは廃止されたけれど、その後の債務者の区分はどのように変わるのかを教えてほしい。今後の銀行交渉にも大きく関係するだろうからね。

債務者区分の基礎となった金融検査マニュアルおよびその別冊については下記の記事を参考になさってください。

金融検査マニュアルが廃止になったそうだが、我々のような中小企業に対する銀行の融資姿勢は変わるのだろうか。また、貸し渋りや貸しはがしのようなことが起こるんじゃないだろうね。金融検査マニュアルの廃止が与える影響を知りたい方のために書きました。

金融検査マニュアル別冊は中小・零細企業向けに策定されたものだが、中小企業経営者の私もその内容についてはよく理解できていない。どんな視点で評価されているのかを知ることで、今後当社が実施するべきことが明確になるはずだ。こんな悩みに回答します。

さて、ここで疑問は生まれないでしょうか。

いつも決算書をもって決算説明に銀行へ行くと、「今期も素晴らしい決算でしたね。来期もこの調子でお願いしますね。期待していますよ!」と支店長に褒められるのに、金利を下げてもらったことがこれまで一度もないという経験をお持ちの経営者の方はとても多いのではないでしょうか。

好決算を継続しても金利が下がらない理由

私のクライアントでも、私が入る前から(事業再生の仕事ではなく、その他の依頼で)、債務超過でもなく、赤字決算でもなく、どちらかというと高収益企業と言われる部類で、明らかに債務者区分は正常先の上位で、信用格付けも高いはずの企業が、この低金利の時代に2%前後の約定金利で銀行借り入れをしている企業が多くありました。

その多くは、地方都市というか田舎に本社を持つ企業で、地銀または地元信金との一行取引、もしくはその両方からの2行取引を行っている企業でした。

なんでこんな高金利で借りているのか、いつものことなので想像もつくのですが、一応社長に聞いてみます。

私:「なんで、こんなに高い金利で借りているのですか?」

社長:「銀行が提示してくる金利がそれなので、こちらとしてはそれで借りてるだけです。」

私:「こんな立派な決算書だったら、銀行から褒めてもらえるでしょう?」

社長:「そうなんです。今年もえらい褒めてもらってとても嬉しかったですね!」

と、ほとんどの社長は得意満面で答えます。

私:「褒められるより、金利が下がったほうが嬉しくないですか?」

社長:「下げてもらえるんですか?そんなこと依頼したことないですし、そんなことして心証を悪くしたら、今後借りられなくなるのが怖いんですけど・・・。」

この事例のように、財務内容が良好なのに、金利が高止まりしたままの企業って意外に多いのです。

先ほど見たように金利は信用格付によって決まりますが、業績が好調で財務内容等が良くなった結果、債務者区分が上がって信用格付も上がったとしても、こちらからお願いしない限り、銀行から金利を引き下げる申し出ることはまずないからです。

要するに、金利交渉をして、金利を下げてくれとお願いしない限り、放っておいても金利は下がりません。

なぜなら、金利を下げるということは、銀行の収益を悪化させる行為であり、そんなことを自ら積極的に行って、銀行内における自分の評価を下げることは率先して実践する銀行マンなどいないからです。

また、田舎の企業に多いのですが、取引金融機関が地銀と地元信金の2行だけであったりすると、他の銀行との取引経験がないので、世の中の一般的な金利水準に疎くなってしまいがちです。

新聞やテレビで史上最低の金利水準という言葉を目にしても耳にしても、他人事のように感じてしまうようです。

実質金利という「本当の金利」

ほぼ全ての中小企業経営者が、金利というと暗黒の了解で「約定金利=表面金利」をさしていると思い込んでいらっしゃいます。

しかし、金利の考える場合には、「約定金利=表面金利」ではなくて、「実質金利」で考えなくてはいけないのです。

なぜかというと、金貸しのプロである銀行が、「約定金利=表面金利」ではなくて、「実質金利」で融資を考えているからです。

ここでいう「実質金利」とはなにかというと、

実質金利=(借入金利息-預金利息)/(借入金残高-預金残高)

で、計算される金利です。

たとえば、〇〇株式会社がA銀行から、1億円を証貸で借りていて、そのA銀行に対して3,000万円の定期預金を預け入れているとします。

1億円の証貸の金利を3.0%、定期預金の金利を0.1%とすると、

実質金利=(1億円X3.0%-3,000万円X0.1%)/(1億円-3,000万円)

=(300万円-3万円)/7,000万円=4.24%

となり、〇〇株式会社は銀行から約定利率=表面利率3.0%で借りていると思っていても、実質的には4.24%という高金利で借りている状態になります。

銀行からすれば、「〇〇株式会社様は、この低金利のご時世に4.24%の実質金利で借りてくださる、なんてすばらしい会社様なんだ!」ということで、とても喜ばれるわけです。

さらに、こういった定期預金を担保提供してくれと依頼してくる銀行もありますが、これはリスク回避としての担保設定という口実も勿論ありますが、この実質金利を確定的なものとするための銀行の賢い手段なのですね。

事業再生の実務の中では、こういった担保設定された預金はよく見かけますが、有無を言わさず相殺してもらって実質金利を下げることは定石となっています。

さて、銀行が実質金利で金利を考えている以上、金利交渉に臨んだ時に交渉の対象とするべきは、「約定金利=表面金利」ではなく、「実質金利」なのです。

銀行は融資先にはあくまで「約定金利=表面金利」で話をしたがりますが、彼らの急所である「実質金利」で金利交渉をすることがとても大事なのです。

金利交渉のリスク

この低金利の時代に高い金利を払い続ける必要などないので、金利交渉を実施して、金利の引き下げを実現することはとても大事なことです。

しかし一方で、無理なレベルにまで踏み込んで金利交渉をやりすぎると、銀行との関係が悪化し、いざ資金が必要な時に親身になって相談に乗ってもらえないというリスクは存在します。

先ほどの信用格付と債務者区分を基本にスプレッド(上乗せ)部分が決まって最終的な貸出金利が決まるというお話をしましたが、自社の財務状況等から自社の債務者区分に検討をつけて、それを頭に入れつつ大まかな目標金利を設定して金利交渉するということが大切になります。

債務者区分がどう考えても破綻懸念先で貸出リスクが高いにも係わらず、金利が高いから下げてくれとしつこく銀行に金利交渉しても、銀行からすれば、手間がかかるだけでうま味のない企業とこれ以上付き合いたくないと思われることもあるわけで、そうなると新しい資金需要にも応えてくれなくなる可能性があります。

あくまで、金利交渉して金利の引き下げをお願いするのは、自社の債務者区分や信用格付から考えて明らかに高い金利を徴求されていると思われる時なのです。

そして、そういった中小企業は、私の感覚ではまだまだ多いと思われるのです。

実質金利を使って交渉を実施しよう

先ほど説明をしました、実質金利の計算式を再掲しておきます。

先ほど説明をしました、実質金利の計算式を再掲しておきます。

実質金利=(借入金利息-預金利息)/(借入金残高-預金残高)

さて、この式を眺めてみると実質金利を下げる方法は2つあることがわかります。

実質金利を下げるには、右辺の分子を小さくするか、または、右辺の分母を大きくすればいいのです。

そして、右辺の分子を小さくするには借入金の金利のレートを下げてもらうことに他ならないですし、分母を大きくするには、借入金残高を増やすか、または、預金残高を減らせばいいということ(預貸率の減少といいます。)になります。

各々のケースを見ていきましょう。

預金残高を減少させて実質金利を下げる方法

先ほどの事例を用いますね。

〇〇株式会社がA銀行から、1億円を証貸で借りていて、そのA銀行に対して3,000万円の定期預金を預け入れているとします。

1億円の証貸の金利を3.0%、定期預金の金利を0.1%とすると、

実質金利=(1億円X3.0%-3,000万円X0.1%)/(1億円-3,000万円)

=(300万円-3万円)/7,000万円=4.24%

となり、〇〇株式会社は銀行から約定利率=表面利率3.0%で借りていると思っていても、実質的には4.24%という高金利で借りている状態になります。

この低金利の時代に〇〇株式会社は4.24%という高いレートで借りていることになりますから、定期預金の資金使途がしばらくないのであれば、定期預金を取り崩して返済に充当してしまうことが1つの方法です。

つまり、3,000万円の定期預金を取り崩して、1億円の証貸の一部の内入返済に充当します。

すると、3,000万円の定期預金は返済でなくなって、証貸が7,000万円残りますが、これで実質金利は下がって、実質金利=約定金利=3.0%ということになります。

この方法では、実質金利は下がることになりますが、約定金利自体は何ら変化がなく従来通りの高金利ということになってしまいます。

そこで、本来は以下の方法によることが望ましいと考えます。

約定金利を引き下げて実質金利を引き下げる方法

ここでも、先ほどの事例を使いますね。

たとえば、〇〇株式会社がA銀行から、1億円を証貸で借りていて、そのA銀行に対して3,000万円の定期預金を預け入れているとします。

1億円の証貸の金利を3.0%、定期預金の金利を0.1%とすると、

実質金利=(1億円X3.0%-3,000万円X0.1%)/(1億円-3,000万円)

=(300万円-3万円)/7,000万円=4.24%

となり、〇〇株式会社は銀行から約定利率=表面利率3.0%で借りていると思っていても、実質的には4.24%という高金利で借りている状態になります。

そこで、この事実を銀行に説明して、

「貴行から実質的には4.24%という高い金利でお金を借りていることになりますが、この低金利の時代にこの金利はあまりにも高すぎます。

当社の財政状態等から考えても当社の債務者区分は正常先の上位であり、少なくとも信用格付では3格に該当するはずだと、当社の顧問会計士が申しておりました。

つきましては、実質金利で少なくとも2%まで金利の引き下げをお願いします。」

定期預金はそのままにしておき、約定金利の引き下げで実質金利を引き下げる方法です。

実際に実質金利で2%となるような約定金利を計算すれば、

(1億円X a%-3,000万円X 0.1%)/(1億円-3,000万円)=2%

これを、aについて解けば、a=1.43%となります。

つまり、実質金利2%を実現する約定金利は1.43%だということです。

ここでは控えめに実質金利を2%として金利交渉を進めることを企図しましたが、財務状況等によっては実質金利1%として計算した約定金利で金利交渉を進めることも十分可能です。

他行にある預金を移動して実質金利を下げる方法

たとえば、△△株式会社がB銀行から、1億円の証貸を金利3.0%で借りているとします。

△△株式会社はB銀行に開設している銀行口座には預金はありません。

この時に実質金利は約定金利と等しく3.0%です。

ここで、C銀行にある定期預金3,000万円をB銀行に移動させる(金利0.1%)とします。

すると実質金利は、

実質金利=(1億円X3.0%-3,000万円X0.1%)/(1億円-3,000万円)

=(300万円-3万円)/7,000万円=4.24%

となり、預金を他行から移動させることで実質金利が3%→4.24%へと高くなってしまいました。

そこで、銀行に対して、「C銀行に合った定期預金を解約して御行に預け入れましたが、3%だった実質金利が、4.24%にまで跳ね上がってしまいました。

つきましては、実質金利で3%となるように約定金利の引き下げをお願いします。」と金利交渉すればよいのです。

保証協会の保証付き融資をプロパー融資に切り替える方法

ここまでは実質金利という概念をプロパー融資を前提に考えてきましたが、中小企業の多くは信用保証協会の保証付きの融資を利用しているはずです。

この場合の実質金利の計算式は下記のようになります。

実質金利=(保証協会の保証料+借入金利息-預金利息)/(借入金残高-預金残高)

したがって、保証協会の保証付き融資をプロパー融資に切り替えることができたら、実質金利は下がることになります。

もちろん、リスクが高いから保証協会融資に回されていることはとても多いのですが、中にはプロパー融資に切り替えることが可能な財務状態等の会社も存在します。

自社の財務内容等の検証時には、この切り替えも含めた金利交渉を検討することも一考に値します。

信用保証協会については下記の記事をご参考になさってください。

信用保証協会ってどんな仕組みで成り立っているのか、またどんなメリットやデメリットがあるのかをそもそも知らないな。また、保証協会の保証付き融資を受けるためのポイントがあったら教えてほしい。こんな悩みをお持ちの経営者にズバリ回答します。

借入金額を増やして金利収入を増やしてあげる方法

この方法は実質金利に着目する方法ではないですが、結果的に実質金利を引き下げることになりますので、ここでご紹介しておきます。

たとえば、✖✖株式会社の各銀行からの借入状況が下記のようであったとします。

A銀行:1億円(3.0%)

B銀行:5,000万円(3.2%)

C銀行:3,000万円(2.9%)

D銀行:2,000万円(2.8%)

定期預金等の金額的に大きな預金はないものとして、実質金利を計算すれば、

(300万円+160万円+87万円+56万円)/2億円=3.015%となります。

ここで、B銀行、C銀行、D銀行からの融資を一本化できないかとA銀行へ融資の依頼をして、約定金利を現在の3.0%から、たとえば2.0%へ引き下げの金利交渉をするのです。

これまでのA銀行の金利収入の額は、1億円X3.0%=300万円だったのが、他行分をまとめて融資を一本化することで2億円X2.0%=400万円へと増加します。

✖✖株式会社の借入金の総額は変化しないので、貸倒リスクに変化はない中で、A銀行は金利収入を増やすことが可能となりますから、この金利交渉をA銀行は比較的受け入れやすいということになります。

また、融資額を増やしたところでA銀行の✖✖株式会社に対する事務手続きが増加することはありませんので、金利交渉に応じて金利を下げることのインセンティブは十分にあるということになります。

その他のポイント

その他にも、金利交渉をするタイミングというものも実はとても大事です。

その他にも、金利交渉をするタイミングというものも実はとても大事です。

銀行も上場している株式会社ですので、株価の維持という観点から見れば、銀行員の行動が理解しやすくなります。つまり、株価を維持するためには、銀行も一定の決算数値を出さないといけませんから、特に決算前は駆け込みで業績を上げる方向に行員の活動が制約を受けます。

つまり、中間決算期の9月末や本決算期の3月末に向けて、融資担当者は融資を伸ばしたいと思いますし、反対に融資先が他行へ乗り換えることは絶対に避けたいものなのです。

よって、彼らが決算に向けて銀行の業績や自分の業績を計算し始めるであろう8月~9月、2月~3月は金利交渉を実施して金利を引き下げるタイミングとしては最もよい時期だということになります。

まとめ

- 貸出金利は、短期プライムレート+スプレッド(上乗せ)で決まります。債務者企業でコントロールできるのは、スプレッド部分であり、スプレッドは債務者区分で決まりますから、中長期的視野にたって、財務状態等の決算数値をあげていくことを考えることが必要です。

- 金利は債務者企業が主導して金利交渉を行うことによってはじめて下がる可能性が出てきます。

どれだけ素晴らしい決算書を銀行に提出し続けても、銀行サイドから金利を下げましょうという言葉はまず出てこないと心得ましょう。 - 金利交渉を行って、金利の引き下げをすることは自社の財務の改善に繋がりますから、積極的に実施しましょう。一方で、自社の債務者区分や信用格付を無視して一方的に金利交渉をしても、逆効果となって、銀行から心証を悪くされてしまう場合もありますので、自社の債務者区分や信用格付を勘案しながら注意して金利交渉を行うようにしましょう。

- 金利は約定金利=表面金利で考えずに、実質金利で考えましょう。実質金利で考えることによって、銀行に対して論理的に説得力を持って金利交渉ができるようになります。

- 金利交渉をするタイミングを考えましょう。銀行の中間決算期、本決算期を控えた8月~9月、2月~3月が金利交渉を実施するのには最適な時期になります。

その他の金融支援の方法については下記の記事をご参考になさってください。

事業再生の金融支援にはどのような手法があるんだろう。金融支援の手法によっては、経営者である私にも責任を問われることがあるのかな。事前に知っておくと、事業再生に取り組むにあたって不安にならずにすむな。こんなお悩みを抱えた経営者は必見です。

さて、最終的に、金利を下げるには、自社の債務者区分を上げていくことしか方法がありません。

それには自社の事業の収益力を高めて、儲かるように事業構造を変えていくことが必要であり、金融庁が推し進める事業性評価融資も、戦略的に事業を考える事業者にとっては追い風です。

事業性評価については下記の記事を参考になさってください。

事業性評価なるものが、金融検査マニュアルの廃止に伴って金融行政の前面に躍り出てきたけれど、事業性評価っていったい何なのか、また、それは中小企業経営にとって役立つものなのか、役立つのなら何をするべきかも教えてほしい。こんなお悩みに回答します。

中長期的に金利交渉を実施して金利を大きく引き下げることを目標に、世の中の価値観やニーズが大きく変わっているまさにこの時期に、自社の戦略やポジショニング、商品やサービスのコンセプト設計などを再度見直してみてはいかがですか。

事業再生に取り組むにあたっては、適切なアドバイザーに依頼することは必須です。経営者が自分一人で進めることにはそもそも無理がありますので、多少のコストをかけてでも依頼するべきです。本当の意味で再生できるアドバイザーの選び方を教えます。

認定支援機関(経営革新等支援機関)に登録している専門家には、税理士がとても多いんだけど、事業再生のスキルは身に付けているのかな。当社の事業再生を認定支援機関の税理士にまかせても大丈夫だろうか。経営者のこんなお悩みをズバリ解決します。

事業再生に取り組むにあたって誰に相談すればいいのだろう。再生支援協議会に行くと会計士や税理士を紹介してもらえるそうだけど、それで本当に事業再生は成功するのかな?こんなお悩みをお抱えの経営者の方は必見です。誰に相談するべきかがわかります。